Trotz einiger Risiken ETF Anleihen für kleine Investitionen nutzbar

Anleihen galten schon immer als sichere Anlageform. Staatsanleihen bestechen durch ihre hohe Bonität, während Unternehmensanleihen eine hohe Transparenz dank öffentlicher Kreditrankings aufweisen. Dies versucht sich auch der ETF-Handel zu eigen zu machen, indem er auf die Wertentwicklung von Anleihen spekuliert. Der folgende Ratgeber erklärt die Grundlagen von Anleihen und ETF und nimmt die Anlageform der ETF Anleihen kritisch unter die Lupe.

Die wichtigsten Fakten zum Thema „ETF Anleihen“ im Überblick:

- Anleihen sind öffentlich gehandelte Schuldverschreibungen.

- Der Besitzer einer Anleihe wird zum Gläubiger.

- Anleihen können an der Börse gehandelt werden.

- Anleihen werden in die Kategorien Staatsanleihen und Unternehmensanleihen unterschieden.

- ETFs bilden die Wertentwicklung eines Fonds ab.

- Die ETFs können nach verschiedenen Gesichtspunkten zusammengefasst werden.

- Anleihen sind ETF Anleihen vorzuziehen.

- Anleihen sind gebührenfrei.

- Anleihen sind geschützt.

Was sind Anleihen?

Anleihen werden im Wirtschafts-Lexikon des dtv-Verlages folgendermaßen definiert:

„Aufnahme mit langfristigen privaten Geldkapitals zur Deckung eines Finanzbedarfs. Die Aufnahme einer Anleihe erfolgt in der Regel durch die Ausgabe von Schuldverschreibungen. Anleihen sind seitens der Gläubiger unkündbar, und auch der Schuldner kann in der Regel erst nach Ablauf einer Sperrfrist kündigen. Man unterscheidet öffentliche Anleihen und private Anleihen.“ (Wirtschafts-Lexikon; 3. Auflage, Beck-Wirtschaftsberater im dtv)

Anders ausgedrückt: Unternehmen, Staat oder Person A braucht Geld und B hat Geld. Daher stellt B das Geld zur Verfügung, mit der Vereinbarung dieses Geld zu einem festen Zeitpunkt zurückzuzahlen. Damit erhält B den Status eines Gläubigers. Würde A versuchen das Geld über die Ausgabe von Aktien zu erlangen, hätte B den Status eines Miteigentümers.

Der Unterschied zum Kredit besteht darin, dass Anleihen öffentlich bekannt gemacht werden und sich jeder daran beteiligen kann. Die Rückzahlungsmodalitäten können stark variieren und sind vor einer Vertragsunterzeichnung zu überprüfen. Bei Anleihen gibt es die Möglichkeit der Nullkupon-Anleihe. Kupon steht dabei für den Zins. Bei Nullkupon-Anleihen oder auch Zerobonds genannt, erhält der Gläubiger also nur sein Geld ohne Zinszahlungen zurück.

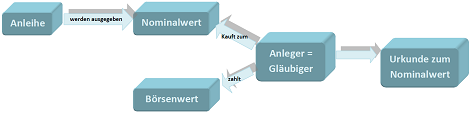

Auf dem Börsenparkett verhält es sich folgendermaßen: Normalerweise wird der Wert einer Anleihe in Prozent angegeben. Die Anleihen werden zu Nominalwerten ausgeben, aber zum aktuellen Börsenkurs verkauft. So muss für einen Nominalwert von 1.000 Euro bei steigenden Kursen zum Beispiel 1.200 Euro gezahlt und bei fallenden Kursen nur 800 Euro gezahlt werden. Im ersten Fall wird der Wert dann als 120 Prozent, in letzterem als 80 Prozent angegeben. Der Gläubiger fährt in dem Moment Gewinne ein, wo er seine Anleihe für einen höheren Wert verkauft oder zurückgibt, als er sie erworben hat.

Um es noch mal in aller Deutlichkeit zu sagen: Man kauft niemals Anleihen in einer bestimmten Stückzahl, sondern zu einem bestimmten Nennwert, oder auch Nominalwert genannt. Dies ist der Wert zu dem die Anleihen ursprünglich von dem Unternehmen herausgegeben werden. Dabei wird aber zumeist ein anderer Wert fällig, da der Börsenkurs oder auch Marktwert genannt, meistens vom Nominalwert abweicht. Hält man bereits Anleihen von einem Unternehmen und es kommt zu weiteren Ausschüttungen um mehr Fremdkapital generieren zu können, bekommt man weitere Anleihen zugesprochen um keinen Wertverlust zu erleiden. Die Ausführung der Berechnung würde an dieser Stelle allerdings zu weit führen.

An der Börse weist der Kauf von Anleihen nochmal eine Besonderheit auf: Sie müssen in bestimmten Stückelungen erworben werden. Üblich sind hier die Stückelungen 1.000 oder 50.000 Geldeinheiten. Dabei kann es sein, dass nur für den Einstiegskauf diese Anzahl erworben werden muss und alle weiteren Anleihen dann flexibel gewählt werden können oder es handelt sich um feste Anleihen-Pakete in dieser Stückelung.

Anleihen sollen der Finanzierung des Unternehmens durch Fremdkapital dienen. Die Anleihen können zu unterschiedlichen Rückzahlung-Konditionen ausgegeben werden. An der Börse werden Anleihen immer zum Nominalwert gekauft und zum Marktwert bezahlt. Der Kurs wird dabei in Prozent angegeben. Anleihen unterscheiden sich zu Aktien in dem Status des Gläubigers und zu Krediten durch die öffentliche Zugänglichkeit.

Welche Arten von Anleihen gibt es?

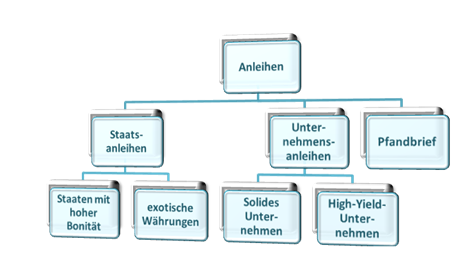

Jeder der sich schon mal freiwillig oder unfreiwillig mit dem Thema beschäftigt hat, wird über den Begriff der Staatsanleihe gestolpert sein. Bei Staatsanleihen handelt es sich um Anleihen, die von den verschiedenen Staaten zur Verfügung gestellt werden. Innerhalb der Währungsunion gelten die Anleihen als relativ stabil. Warnungen gibt es nur bezüglich der Schwellenländer. Außerdem sollte hier bei exotischen Staatsanleihen aufgepasst werden. Hier kann ein verlockender Zins durch Währungsverfall amortisiert werden.

Zudem gibt es das große Feld der Unternehmensanleihen. Diese lassen sich in solidere Unternehmen mit geringem Risiko, hoher Bonität und einem eventuell bestehenden Währungsrisiko und in weniger solide Unternehmen, den sogenannten High-Yield-Unternehmensanleihen, unterteilen. Als High-Yield gelten Unternehmen, die zwar hohe Rendite einbringen können, mit denen aber auch ein erhöhtes Risiko einhergeht. Diese Unternehmen werden von Rating-Agenturen mit niedriger Kreditwürdigkeit eingestuft.

Eine Sonderform der Anleihen bilden die Pfandbriefe. Diese sind von einer Pfandbriefbank ausgegebene verzinste Wertpapiere. Ursprünglich durften diese Papiere nur von Hypothekenbanken und öffentlich-rechtliche Kreditanstalten ausgestellt werden. Seit dem Jahr 2005 haben auch alle anderen Kreditanstalten das Recht einen Pfandbrief auszustellen. Die Pfandbriefe sind durch Grundschuld oder Hypotheken gesichert. Sie bieten eine höhere Rendite als Bundesanleihen und sind durch die sogenannte Deckungsmasse gegen Insolvenzen gesichert. Pfandbriefe unterliegen jedoch nicht allzu großen Kursschwankungen, weshalb sie für ein ETF relativ uninteressant sind.

Bei Anleihen wird zwischen Staatsanleihen, Unternehmensanleihen und Pfandbriefen unterschieden. Bei den Staatsanleihen können die Staaten anhand ihres Insolvenzrisikos und anhand des Währungsrisikos unterschieden werden. Gleiches gilt auch für die Unternehmensanleihen. Pfandbriefe können von allen Kreditinstituten ausgegeben werden. Sie unterliegen kaum Kursschwankungen.

Jetzt zu flatex Investitionen in Wertpapiere bergen VerlustrisikenWas sind ETF?

Ins Deutsche Übersetzt bedeutet ETF börsennotierter Indexfonds. ETFs bilden die Wertentwicklung einer Branche, mehrere Unternehmen oder eines Guts anhand bestimmter Indikatoren nach. Diese Indikatoren können Kennzahlen, wie der Return of Investment, kurz ROI, sein oder auch die Dividendenausschüttung. Dabei werden verschiedene Merkmale zu Grunde gelegt, die die Betrachtungsobjekte erfüllen müssen um in die engere Auswahl zu gelangen.

ETFs zählen zu den Exchange Traded Products. Sie unterscheiden sich zu den ETCs und ETNs, da sie UCITS-konform sind. Das bedeutet, dass durch eine Regulierungsbehörde genehmigt und überwacht werden. In Deutschland heißt diese Regulierungsbehörde BaFin, welches die Abkürzung für Bundesanstalt für Finanzdienstleistungen darstellt. Mit der Genehmigung darf der ETF nicht nur offiziell an der Börse gehandelt werden, das dürfen die anderen ETPs auch, sondern die Anlagen in ETFs zählen nun zum Sondervermögen. Damit unterliegen sie der Einlagensicherung und das Kapital ist im Insolvenzfall des Emittenten geschützt.

ETFs können rund um die Uhr an der Börse gehandelt werden. Je nach Emittent, Börse und zu handelndem Objekt, ist es möglich mit den ETFs Long, Short oder auch mit Leverage zu handeln. Diese Begrifflichkeiten haben folgende Bedeutung:

- „Long“ – Der ETF-Händler geht davon aus, dass es zu einer Wertsteigerung kommen wird.

- „Short“ – Der ETF-Händler geht davon aus, dass es zu einer Wertminderung kommen wird.

- „Leverage“ – Der ETF-Händler geht davon aus, sich der Kurs auf jeden Fall in eine bestimmte Richtung bewegen wird und setzt sein Kapital für ein Vielfaches ein. So kann er das zwei-, drei- oder vierfache von seinem eingesetzten Kapital an Gewinn, aber auch an Verlust machen.

Wichtig ist, dass beim ETF-Handel auch immer Verluste möglich sind. Dies geht sogar bis hin zum Totalverlust. Einzig Nachschusspflichten sind bei ETPs (Exchange Traded Products) allerdings nicht möglich. Der Schutz des Kapitals bezieht sich nur auf den Insolvenzfall des Emittenten. Sollte der Indexfonds sich einfach in eine andere Richtung entwickeln als erwartet, so wird das Kapital auch um die entsprechenden Prozentpunkte verringert.

Bei ETFs handelt es sich um börsennotierte Indexfonds, die anhand unterschiedlicher Kriterien zusammengesetzt werden. Sie sind rund um die Uhr an den Börsen handelbar. Verluste durch Fehleinschätzungen des Marktes sind jederzeit möglich. Das angelegte Kapital gilt hier als Sondervermögen und ist gegen den Insolvenzfall geschützt.

Welchen Vorteil bringen ETF-Anleihen mit sich?

ETF-Anleihen beziehen sich auf die Wertentwicklungen der Anleihen. Damit können verschiedene Staatsanleihen zusammengefasst werden oder auch Unternehmensanleihen aus verschiedenen Branchen oder Regionen oder Bonitäten. Wie oben bereits erwähnt unterscheidet man die Unternehmensanleihen auch gerne anhand ihrer Kreditwürdigkeit in solide und High-Yield-Unternehmen. Diese werden dann weiter anhand unterschiedlichster Kriterien zusammengefasst.

Nun ist es bei ETF Anleihen leider so, dass sie an Verwaltungsgebühren teurer sind als die Anschaffung einer Anleihe, welche zu 0,00 Prozent ausgegeben werden. Zudem haben die ETF Anleihen in den letzten Jahren gerade mal eine durchschnittliche Rendite von 0,18 Prozent erwirtschaftet. Außerdem besteht bei ETF Anleihen die Gefahr eines Totalverlustes des Kapitals, welches bei den Anleihen selber nicht geschehen kann.

So ist es in diesem Fall nicht unbedingt ratsam auf ETF Anleihen zu setzen, sondern lieber in das Primär-Produkt zu investieren. Natürlich spielt hier auch der finanzielle Rahmen eine Rolle. Die Investitionen in Anleihen bringt die Notwendigkeit eines Kapitalstocks mit sich. Wie oben bereits erwähnt, müssen Anleihen an der Börse immer in bestimmten Stückelungen erworben werden, die zumeist erst bei 1.000 Geldeinheiten losgehen. Bei ETF-Anleihen können auch kleinere Investitionen getätigt werden. Doch diese bringen nun mal das Risiko des Totalverlustes bei relativ geringen Gewinnspannen mit sich.

ETF-Anleihen haben den Vorteil, dass bereits mit wenig Geld in sie investiert werden kann. Allerdings besteht hier auch die Gefahr, dass ein Totalverlust eintritt. Zudem sind sie in der Anschaffung teurer als Anleihen. Unterm Strich kann die Investition in ETF Anleihen nicht empfohlen werden. Hier ist die Anlage in das Primärprodukt oder in andere ETFs sinnvoller. Außerdem kann der Anleihemarkt durch hohe Inflation und steigende Zinsen unter Druck geraten.

Jetzt zu flatex Investitionen in Wertpapiere bergen VerlustrisikenFazit: Geringe Rendite bei hohem Risiko

Anleihen sind in Staatsanleihen und Unternehmensanleihen zu unterteilen. Bei Staatsanleihen gibt es lohnenswertere Anleihen im europäischen und amerikanischen Währungsraum und riskantere Anleihen mit exotischen Währungen, die auch noch ein Währungsrisiko mit sich bringen. Unternehmensanleihen werden in solide Unternehmen und High-Yield-Unternehmen anhand ihrer Kreditwürdigkeit unterschieden.

ETFs fassen verschiedene Anleihen zusammen und selektieren anhand bestimmter Kriterien. Der Indexfonds spiegelt die Wertentwicklung der betroffenen Anleihen wieder. Dabei kommt es auf den Börsenplatz und den Emittenten an, welche ETFs gehandelt werden können. Generell muss man leider sagen, dass primäre Anleihen den ETF Anleihen vorzuziehen sind. Einziger Vorteil der ETF Anleihen sind das geringere erforderliche Anlagevolumen.

Mit ETF Anleihen gehen geringe Renditen und ein Totalverlustrisiko einher. Bei ungeschickter Platzierung kommt hier auch noch das Währungsrisiko hinzu. Dieses ist zwar auch bei primären Anleihen gegeben, allerdings sind hier die Anleihen gesichert und es kann nicht zu einem Totalverlust des angelegten Kapitals kommen. Es sind eben nicht alle Anlagegüter für den ETF-Handel geeignet.