Als Trader Alternativen zu ETFs Futures, Fonds oder CFDs nutzen.

ETFs erfreuen sich gerade bei Privatanlegern großer Beliebtheit, da sie zahlreiche Vorteile mitbringen. Da Trader beim Kauf eines ETFs in teilweise über 1.000 verschiedene Finanzprodukte gleichzeitig investieren, zeichnen sich die Indexfonds durch eine hohe Risikostreuung aus, die aufgrund des manuellen Managements mit niedrigen Verwaltungsgebühren einhergehen. Sollten Sie trotzdem mit ETFs nicht wirklich warm geworden sein oder möchten Sie noch aktiver handeln, dann können Sie sich allerdings auch verschiedene Alternativen zu ETFs zunutze machen, zu denen beispielsweise Futures oder CFDs gehören. Wir haben die besten Alternativen unter die Lupe genommen und lassen Sie nun an unseren Erfahrungen damit teilhaben.

- Futures können als Alternative zu ETFs in Form von Terminkontrakten gehandelt werden

- Auch Index-Zertifikate stellen eine gute Alternative zu ETFs dar

- Für ETF-Händler kann nicht zuletzt auch das CFD- und Forex-Trading eine Alternative sein

- Zu guter Letzt können gerade unerfahrene Händler auch dem Social Trading nachgehen

1. Futures als empfehlenswerte Alternative zu ETFs?

Sucht man nach einer Alternative zu ETFs, wird man vermutlich zunächst auf Futures stoßen: Bei Futures handelt es sich um Terminkontrakte auf ein bestimmtes Gut. Terminkontrakte auf Waren werden dabei als Commodity Futures bezeichnet, während Terminkontrakte auf Aktien, Anleihen, Indizes oder Währungen als Financial Futures bekannt sind. Abhängig davon, ob der Trader beim Handel von Futures eine Short- oder eine Long-Position eröffnet, verpflichtet wer sich dazu, eine bestimmte Menge und Qualität des zugrundeliegenden Basiswertes zu einem bestimmten Zeitpunkt zum zuvor festgelegten Preis zu liefern oder zu kaufen. Dabei unterliegt auch der Verkäufer des Kontraktes spiegelbildlich gesehen den gleichen Pflichten. Entziehen können sich die Parteien nur durch den Weiterverkauf des Kontraktes, was auch als „Glattstellen der Position“ bezeichnet wird.

In der Regel werden Futures dabei auf Marge erworben, weshalb der Erwerber nicht den vollen Wert seines Kontraktes beim Kauf bezahlt, sondern stattdessen lediglich eine Anzahlung leistet. Diese wird auch als Einschusszahlung oder als Sicherheitsleistung bezeichnet und fällt variabel aus. Sollte sie Marge des Kontraktes steigen, indem sich das Verhältnis von Sicherheitsleistung zum Kontraktwert erhöht, erhält der Käufer eine Zinsgutschrift. Sinkt die Marge hingegen, kann der Broker eine Nachschusszahlung verlangen oder alternativ dazu die Position glattstellen.

Futures gehören zu den wohl bekanntesten Alternativen zu ETFs, die am Markt verfügbar sind. Bei Futures handelt es sich um Terminkontrakte, die auf Waren, Aktien, Anleihen, Indizes oder Währungen abgeschlossen werden können. Der Händler verpflichtet sich beim Kauf dazu, eine bestimmte Menge und Qualität des zugrundeliegenden Basiswertes an einem bestimmten Zeitpunkt in der Zukunft zu einem zuvor festgelegten Preis zu liefern oder zu verkaufen. Dabei werden die Futures auf Marge erworben, weshalb der Käufer nicht den vollen Preis seines Kontraktes zum Zeitpunkt des Kaufes entrichtet, sondern stattdessen lediglich eine Anzahlung leistet.

2. Fonds und Index-Zertifikate unter der Lupe

Neben Futures gehören auch Fonds und Index-Zertifikate zu den typischen Alternativen, die sich (ehemalige) ETF-Trader zunutze machen.

„Normale“ Fonds können nur einmal täglich gehandelt werden. Dabei erfolgt der Verkauf von Fondsanteilen bei herkömmlichen Fonds durch die Rückgaben an die Fondsgesellschaft oder an die Depotbank. Der Grund dafür ist simpel: Diese Fonds sind häufig nicht an der Börse notiert. Aufgrund dessen muss ein herkömmlicher Fonds auch stets über ausreichend Liquidität verfügen, um die Finanzierung der Rückgaben zu ermöglichen. Dementsprechend kann der Zugang zu traditionellen Fonds auch mit recht hohen Kosten verbunden sein: Vertriebsstellen setzen nämlich häufig einen hohen Mindestanlagebetrag, einen Ausgabeaufschlag oder hohe Verwaltungsgebühren voraus. Darüber hinaus ist auch bei börsengehandelten Investmentfonds, die ebenfalls häufig mit ETFs verglichen werden, keine genaue Nachbildung des Indexes sichergestellt, weshalb eine geringere Wertentwicklung im Vergleich zur Indexentwicklung entstehen kann. Zu den beliebtesten Fonds gehören dabei folgende:

- Templeton Growth Euro Fund Class A acc – Franklin Templeton

- Europa INVEST – LBB-INVEST

- Allianz Adiverba – Allianz

- Flossbach von Storch Multiple Opportunities R – Flossbach von Storch

- DWS Akkumula – DWS

- Carmignac Patrimoine A – Carmignac

- FT Frankfurt Effekten Fonds – Frankfurt Trust

- Ethna AKTIV E A – Ethenea

- Ve RI Equity Europe R – Veritas

- SEB Aktienfonds – Universal

Auch Index-Zertifikate stellen eine sehr gute Alternative zu ETFs dar. Anleger können dabei zwischen Index-Zertifikaten mit oder ohne Laufzeitbegrenzung wählen, die für die verschiedensten Basiswerte angeboten werden. Der Kurs des Basiswertes wird beim Index-Zertifikat lediglich durch das Bezugsverhältnis bereinigt und davon abgesehen exakt nachgebildet. In erster Linie sprechen die Index-Zertifikate damit Anleger an, die von steigenden Kursen ausgehen und dabei langfristig von diesen steigenden Kursen profitieren möchten. Damit stellen die Index-Zertifikate eine kostengünstige und effiziente Alternative zu Indexfonds und Investmentfonds dar. Obwohl sie an einer Börse notiert werden, können sie auch direkt über den Emittenten gehandelt werden. Da sämtliche Anforderungen des entsprechenden Basiswertes automatisch nachvollzogen werden, erfolgt die Abbildung eines Indexes beim Index-Zertifikat auf effiziente und bequeme Weise – allerdings müssen Trader aus dem ETF-Bereich sich im Vorfeld mit den steuerrechtlichen Unterschieden zwischen den beiden Produkten auseinandersetzen.

Pro und Contra:

- Hohe Renditechancen und Gewinne bei steigenden Aktien sind möglich.

- Langfristig sind höhere Renditen als bei anderen Anlageformen zu bekommen.

- Jährliche Dividendenzahlungen sind ein Vorteil für Anleger.

- Es gibt eine große Auswahl an den internationalen Märkten.

- Verluste können bei fallenden Aktien hoch sein.

- Es gibt keine feste Rendite wie bei Anleihen.

- Man muss eine Abgeltungssteuer zahlen.

Auch Fonds und Index-Zertifikate gelten als empfehlenswerte Alternativen zu ETFs. Fonds werden dabei nur täglich gehandelt und an die Fondsgesellschaften oder die Depotbank zurückgegeben, da sie häufig nicht an der Börse notiert sind. Während Fonds häufig mit hohen Gebühren verbunden sind, können Index-Zertifikate meist mit einer Laufzeitbegrenzung einhergehen. Diese Option ist speziell für Anleger empfehlenswert, die langfristig gesehen von steigenden Kursen ausgehen.

Jetzt zu flatex Investitionen in Wertpapiere bergen Verlustrisiken3. Auf Kurse spekulieren? Handeln Sie CFDs oder Forex

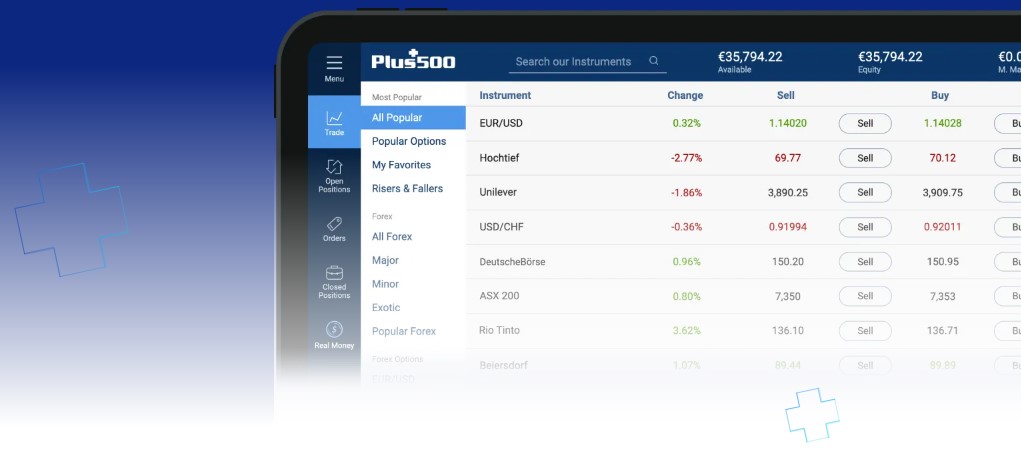

Für Trader mit Erfahrung und mit kleinerem Kapital kann auch der CFD- oder der Forex-Handel von Vorteil sein. Bei CFDs handelt es sich indes um Differenzkontrakte (Contracts for Difference), die es dem Trader ermöglichen, auf den Kursverlauf eines Finanzproduktes zu spekulieren, ohne dieses Produkt tatsächlich zu kaufen oder zu verkaufen. Ab einer geringen Mindesteinlage von wenigen Hundert Euro können Händler dabei über benutzerfreundliche Plattformen wie den MetaTrader 4 Indizes, Aktien, Anleihen und auch Währungen zu attraktiven Konditionen handeln, ohne diese Produkte tatsächlich besitzen zu müssen. Da der CFD-Handel jedoch in der Regel auf Hebelbasis vonstattengeht, kann der Trader zwar von hohen Gewinnen profitieren, muss dabei jedoch gleichzeitig auch ebenso hohe Verluste fürchten. Um dem CFD-Handel auf diese Weise nachgehen zu können, muss der Trader darüber hinaus eine Margin hinterlegen.

Ähnlich wie der CFD-Handel funktioniert auch der Forex-Handel. Beim Forex Trading handelt der Kunde Währungen (Foreign Exchange = Forex), die im Vergleich zu einander stehen. Der Kurs des Euro vs. US-Dollar steigt demnach, sobald der Wert des Euro den des US-Dollar übersteigt. Obwohl auch Währungen als CFDs gehandelt werden können, ist es den Tradern hierbei auch möglich, die Währungen tatsächlich zu kaufen und zu verkaufen.

Möchte man es sich als Anfänger ohne großes Hintergrundwissen traden, kann man sich darüber hinaus auch das Social Trading zunutze machen. Hierbei folgt man den Transaktionen eines erfahrenen Händlers, indem man diese in der eigenen Handelsoberfläche 1:1 kopiert. Viele Social-Trading-Plattformen ermöglichen es den Händlern darüber hinaus, sich auszutauschen und von den Erfahrungen der Masse zu profitieren. Vorsicht ist dabei jedoch geboten, wenn man einem unerfahrenen Trader folgt, der auf plötzliche Kursschwankungen nicht vorbereitet ist und somit auch seinen Followern Verluste einbringt.

Trader, die nicht nur dem ETF-Handel nachgehen möchten, können sich schließlich auch einmal mit dem CFD- oder dem Forex-Handel bzw. dem Social Trading auseinandersetzen. Beim CFD-Trading spekulieren Trader auf den Kursverlauf eines Produktes, ohne dieses Produkt tatsächlich zu kaufen. Darüber hinaus geht der Handel hierbei auf Hebelbasis vonstatten. Dies ist auch beim Forex Trading keine Seltenheit, allerdings kaufen oder verkaufen Händler hierbei die zugrunde liegende Währung häufig tatsächlich. Schließlich können gerade unerfahrene Trader auch dem Social Trading nachgehen und dabei den Handelsentscheidungen eines erfahrenen Profis folgen.

4. Fazit: Es existieren verschiedene Alternativen zu ETFs

Möchte man alternativ zum ETF-Trading noch andere Finanzprodukte handeln, hat man oft die Qual der Wahl. Besonders häufig entscheiden sich Trader dabei für Futures, die als Terminkontrakte auf Marge-Basis den Kauf oder die Lieferung eines Produktes zu einem bestimmten Zeitpunkt in der Zukunft zu einem zuvor festgelegten Preis ermöglichen. Auch die normalen Fonds, die jedoch häufig eine hohe Mindestanlagesumme voraussetzen, oder Index-Zertifikate für langfristige Anleger gehören zu den empfehlenswerten Alternativen zu ETFs. Zu guter Letzt stehen hierfür selbstverständlich auch CFDs oder Währungen zur Auswahl, ebenso wie das Social Trading, das sich insbesondere für unerfahrene Händler oft als hilfreich erweist.