Investmentfonds komfortable Handhabung – ETFs geringe Kosten

Investmentfonds waren bis vor einigen Jahren die einfache und anfängerfreundlichste Lösung für unerfahrene Anleger, um am Wertpapiermarkt Kapital zu erwirtschaften: Der Kunde tauscht sich mit seinem Anlageberater über Wünsche und Vorstellungen aus und dieser setzt sie daraufhin um. Nachdem jedoch auch die sogenannten ETFs (Exchange Traded Funds) den Privatanlegern zugängig wurden, wendete sich das Blatt. ETFs gelten seitdem als neue Lösung für eine unkomplizierte Geldanlage – doch ist das wirklich so? Wir sind dieser Frage in unserem Ratgeber zum Thema „Investmentfonds vs. ETFs“ ganz genau auf den Grund gegangen.

- Investmentfonds werden von einem erfahrenen Anlageberater verwaltet

- ETFs werden vom Kunden selbst gekauft und verkauft

- Bei einem ETF handelt es sich um die exakte Nachbildung eines Indexfonds

- Ein Investmentfonds setzt sich hingegen meist aus verschiedenen Produkten zusammen

1. Was sind ETFs? Vorteile und Nachteile im Check

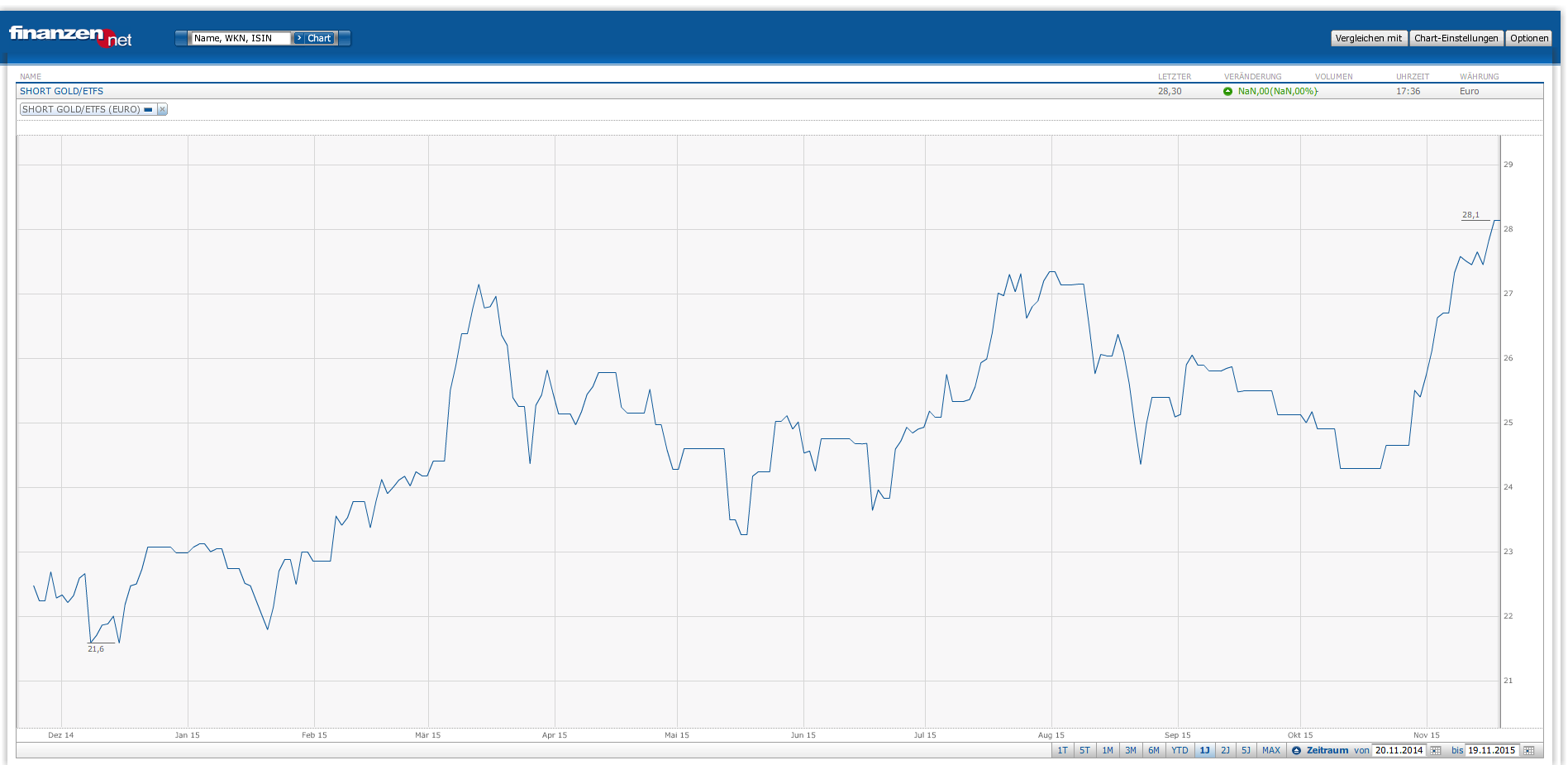

Die Abkürzung „ETF“ steht für Exchange Traded Funds – hierzulande sind die neuartigen Finanzprodukte allerdings in erster Linie als „Indexfonds“ bekannt. Dabei bildet ein ETF den Kursverlauf eines Indizes 1 zu 1 nach und ermöglicht es dem Kunden somit, am Handel von Indizes teilzunehmen, ohne das eigentliche Produkt kaufen oder verkaufen zu müssen. Stattdessen spekuliert der Anleger beim Handel eines ETFs im Grunde nur auf den Kursverlauf des zugrundeliegenden Indexes. Aufgrund dieser Tatsache halten sich die Kosten beim Handel von Indizes stark in Grenzen – und dies stellt einen der wichtigsten Vorteile im Umgang mit ETFs dar. Da hierbei nämlich die manuelle Verwaltung eines Fonds durch den Anlageberater wegfällt, spart der Kunde die Managementgebühren ein, die sich teilweise auf 1,50 Prozent pro Jahr oder sogar auf mehr belaufen können. Auch menschliche Fehler, die dem Anlageberater zugeschrieben werden können, sind beim Handel von ETFs ausgeschlossen.

| Vorteile | Nachteile |

|---|---|

| Geringe Kosten | Großer Verwaltungsaufwand |

| Hohe Risikostreuung | Hohe Risiken durch taggleiche Abrechnung von Verlusten |

| Stellung als Sondervermögen |

Das größte Risiko beim Handel von ETFs bekommen Kunden dann zu spüren, wenn sich einstmals positive Kurse ins Negative umkehren. Dann ist nämlich kein erfahrener Anlageberater zur Stelle, der den Kunden aus seiner misslichen Lage retten könnte – diese Aufgabe obliegt in diesem Fall dem Anleger selbst. Dementsprechend gehen ETFs zwar mit niedrigeren Gebühren einher – dafür hält sich der Komfort beim Handel allerdings stark in Grenzen. Da man nämlich selbst stets den Überblick über die Kursverläufe der eigenen ETFs behalten muss, wird die Verwaltung eines ETF-Portfolios zur täglichen mühsamen Aufgabe, die sich der Anleger in diesem Fall selbst auferlegt.

Bei ETFs handelt es sich um Indexfonds, die den zugrundeliegenden Index 1 zu 1 nachbilden sollen. Diese Indexfonds werden vom Anleger selbst verwaltet und sind dementsprechend weitaus günstiger zu haben. Allerdings muss der Kunde dabei selbstverständlich selbst die Kursentwicklung der Produkte verfolgen, um im Zweifelsfall eingreifen und hohe Verluste verhindern zu können.

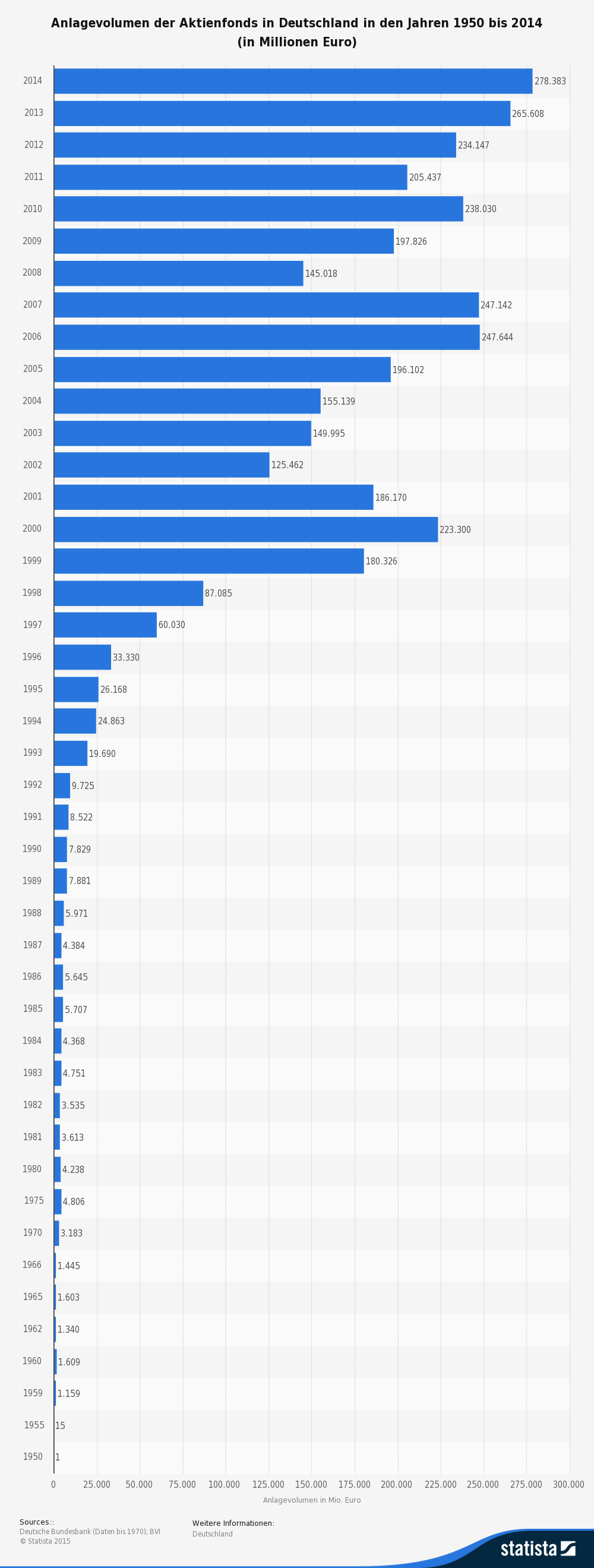

2. Investmentfonds und ihr Nutzen unter der Lupe

Wie wir bereits festhalten konnten, erweisen sich Investmentfonds im Allgemeinen als komfortabler im Umgang – dafür muss der Kunde hierbei mit höheren Gebühren rechnen. Bei der Entwicklung eines Investmentfonds hat der Anleger selbst nicht viel zu tun: Er informiert lediglich seinen Anlageberater darüber, wie hoch das Risiko bei der Kapitalanlage sein darf und wie viel Geld er in seinen Investmentfonds investieren kann bzw. möchte. Der Anlageberater selbst wird daraufhin ein Portfolio aus diversen Produkten zusammenstellen und diesem dem Kunden vorlegen. Ist dieser mit dem Fonds einverstanden, muss er im Grunde nichts weiter tun, als seinem Geld beim Wachsen zuzusehen.

Hinter den Kulissen geht in diesem Fall allerdings die Arbeit weiter: Der Anlageberater verwaltet das Portfolio des Kunden rund um die Uhr und kauft bzw. verkauft die Produkte im Portfolio stets zum günstigsten Zeitpunkt. Aufgrund des hohen Aufwandes, der mit der Kapitalanlage im Rahmen eines Investmentfonds anfällt, muss der Kunde in diesem Fall selbstverständlich auch mit höheren Gebühren rechnen. Etwa 1,50 Prozent seiner Rendite muss der Kunde jährlich an den Anlageberater abgeben – für den geringen Aufwand, den der Kunde mit seinem Investmentfonds hat, ist dies jedoch im Grunde in guter Deal.

| Pro | Contra |

|---|---|

| Hohe Renditechancen und Gewinne bei steigenden Aktien sind möglich. | Verluste können bei fallenden Aktien hoch sein. |

| Langfristig sind höhere Renditen als bei anderen Anlageformen zu bekommen. | Es gibt keine feste Rendite wie bei Anleihen. |

| Jährliche Dividendenzahlungen sind ein Vorteil für Anleger. | Man muss eine Abgeltungssteuer zahlen. |

| Es gibt eine große Auswahl an den internationalen Märkten. |

Aufgrund ihrer unkomplizierten Handhabung eignen sich Investmentfonds selbstverständlich in erster Linie für eher unerfahrene Anleger, die es sich selbst (noch) nicht zutrauen, am Kapitalmarkt mitzumischen. Diese können ihr Geld in einem Investmentfonds verhältnismäßig sicher anlegen und dabei von einer attraktiven Rendite profitieren. Doch Vorsicht: Auch ein noch so erfahrener Kapitalverwalter kann nie dauerhaft den Markt schlagen! Auf Dauer erweist sich deshalb ein Indexfonds für die meisten Anleger im Vergleich zur Kapitalanlage in eine manuell zusammengestellte Auswahl an Wertpapieren als rentabler.

Investmentfonds sind auf unerfahrene Anleger mit großem Budget ausgelegt, die es sich selbst (noch) nicht zutrauen, am Wertpapierhandel teilzunehmen. Da die Kapitalanlage in einen Investmentfonds sich im Vergleich zum ETF häufig als kostenintensiver erweist, müssen Kunden die Verwaltungsgebühren beachten. Dafür müssen Sie nichts weiter tun, als die Zusammenstellung des Fondsmanagers abzusegnen – trotzdem wird auch ein noch so erfahrener Fondsmanager nie dauerhaft den Markt schlagen können.

3. Investmentfonds vs. ETFs: Was ist die richtige Wahl?

Ob Sie sich lieber für einen Investmentfonds oder für die Kapitalanlage in ETFs entscheiden sollten, ist von Ihrem Budget und Ihrer Erfahrungen mit dem Wertpapierhandel abhängig. Da es sich bei Investmentfonds um aktiv gemanagte Fonds handelt, ist der Aufwand hier geringer und mit nur wenigen Angaben können selbst unerfahrene Anleger ein rentables Portfolio zusammenstellen, um das sie sich letztendlich nicht weiter kümmern müssen. Dabei stoßen den meisten modernen Anlegern jedoch zwei Punkte oft besonders negativ auf: In erster Linie geht die Kapitalanlage in Investmentfonds mit allgemein höheren Gebühren einher und darüber hinaus ist es bei einem aktiv gemanagten Fonds grundsätzlich nicht möglich, dauerhaft den Markt zu schlagen bzw. „intelligenter zu agieren als das zugrundeliegende Produkt.

| ETF | Investmentfonds |

|---|---|

| + Niedrige Gebühren | + Geringer Aufwand |

| + Markt muss nicht geschlagen werden | + Verwaltung durch einen Profi |

| - Hoher Aufwand | - Hohe Gebühren |

| - Handel auf eigenes Risiko | - Markt kann nicht dauerhaft geschlagen werden |

Beim ETF sind diese beiden Faktoren kein Thema: Da ein ETF lediglich den zugrundeliegenden Index mit all seinen zugehörigen Wertpapieren abbildet, muss der Kunde hierbei gar nicht versuchen, den Markt zu schlagen – der Kurs wird immer genauso ausfallen wie der des zugrundeliegenden Indexes. Auch die Gebühren halten sich hierbei stark in Grenzen und fallen dabei im Allgemeinen im Vergleich zum Investmentfonds weitaus geringer aus. Der große Haken bei der Kapitalanlage in einen ETF ist indes nämlich die eigene Verwaltung: Da man die Verwaltung des eigenen Portfolios nicht etwa einem Experten anvertraut, sondern stattdessen selbst für den Verkauf und den Kauf der Produkte zuständig ist, bleibt zwar mehr Freiheit für individuelle Entscheidungen – allerdings können diese Entscheidungen dabei jedoch auch Fehlschläge umfassen, die bei der Kapitalanlage in einen Investmentfonds womöglich nicht geschehen werden.

Abschließend kann man festhalten, dass Investmentfonds zwar mit hohen Gebühren verbunden sind, der Kunde dafür jedoch von einem hohen Maß an Komfort profitieren kann, da die Verwaltung des Portfolios einem erfahrenen Manager übertragen wird. Dieser kann dabei jedoch keinesfalls auf Dauer den Markt schlagen – beim Investment in einen ETF ist dies indes gar nicht nötig. Kunden können stattdessen ihre ETFs selbst verwalten und eigene Entscheidungen treffen. Zwar ist dabei das Verlustrisiko bei fehlender Erfahrung entsprechend hoch – dafür fallen jedoch auch die Gebühren im Vergleich zum Investmentfonds weitaus niedriger aus.

Jetzt zu flatex Investitionen in Wertpapiere bergen Verlustrisiken4. Wie lassen sich passende ETFs für mein Investment finden?

Nachdem die Wahl gefallen ist, ob Investmentfonds oder ETFs gekauft werden sollen, müssen Anleger den jeweils passenden Fonds finden. Wichtig ist dabei, auf die Zusammensetzung und die Risikoeinstufung zu achten. Auch die Performance des Fonds in der Vergangenheit sollte unter die Lupe genommen werden.

Besonders bei ETFs ist es für Trader aufgrund der Vielzahl der zu beachten Faktoren nicht immer leicht, die richtige Investitionsentscheidung zu treffen. Abhilfe schafft jetzt ein ETF-Fondsfinder: über diesen können Anleger dank zahlreicher Filterfunktionen schnell diejenigen Fonds finden, die zu ihrem Risikoprofil passen. Die Bedienung geht dabei spielend leicht von der Hand. Mit wenigen Mausklicks sind die Präferenzen angegeben, anschließend listet der ETF-Fondsfinder direkt passende ETFs auf, die vom Broker flatex angeboten werden. Eine Detailansicht lässt eine fundierte Analyse der Fonds zu und unterstützt Trader bei der Anlageentscheidung.

5. Fazit: Investmentfonds eignen sich für Unerfahrene

Bei einem Investmentfonds handelt es sich um einen aktiv gemanagten Fonds, der von erfahrenen Experten verwaltet wird. Trotzdem kann auch der Verwalter niemals den Markt dauerhaft schlagen – und das obwohl die Verwaltung eines Investmentfonds mit hohen Gebühren verbunden ist. Mit der richtigen Strategie und dem nötigen Hintergrundwissen und der entsprechenden Disziplin können Kunden allerdings ihr Glück mit dem Handel von ETFs versuchen. Die Indexfonds werden vom Kunden selbst verwaltet und bilden dabei den zugrundeliegenden Index 1 zu 1 ab. Die Gebühren fallen dabei aufgrund der eigenen Verwaltung niedriger aus als beim Investmentfonds.