Wie gut ist der Insolvenzschutz beim ETF-Handel wirklich?

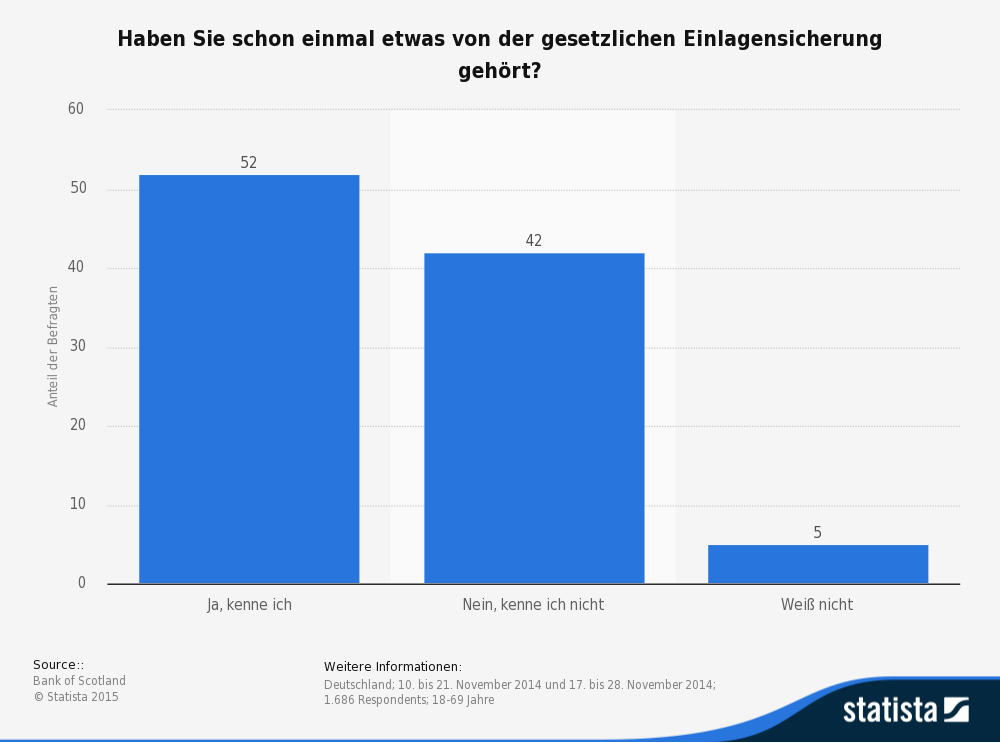

Auch wenn es nicht allen Kunden bekannt ist: Es gibt eine staatliche Einlagensicherung, der alle Banken und Finanzdienstleister unterliegen. Damit sind Kundengelder von deutschen Banken bis zu 100.000,- Euro pro Person abgesichert. Im Fall einer Insolvenz wird diese Summe auf alle Fälle nicht angetastet. Darüber hinaus gibt der Staat keine Sicherheiten. Bei ETFs handelt es sich um Sondervermögen: Dementsprechend sieht die Einlagensicherung ohnehin anders aus. Bevor man sich entscheidet, ob man lieber zur 1822direkt, OnVista Bank oder ETF Securities geht, will man wahrscheinlich wissen, wie sicher der ETF Handel ist. Hier kommen die Antworten auf die rechtlichen Fragen nach der Sicherheit!

- ETFs sind als Sondervermögen vom Kapital des Finanzdienstleisters getrennt.

- Es gibt eine gesetzliche Einlagensicherung, die Kundengelder bis 100.000,- Euro schützt.

- Freiwillige Einlagensicherungen können darüber hinaus von den Banken abgeschlossen werden.

- Tipp: Nur bei Banken mit guter Bonität anlegen!

1. ETFs: Handelt es sich um eine risikoreiche Anlage?

Zunächst sollte man sich von der allgemeinen Bonität eines Anbieters überzeugen, bevor man in den ETF-Handel einsteigt. Es gibt eine staatliche Einlagensicherung bis 100.000,- Euro pro Kunde in Deutschland – in anderen Ländern wie Österreich oder den USA liegt diese Sicherungsgrenze sogar noch höher. Man sollte allerdings wissen, welche Einlagen damit geschützt werden:

Vor einer Insolvenz sind die Giro-, Spar- oder Tagesgeldkonten geschützt. Bei allen Anbietern verhält es sich gleichermaßen – ob es nun um die Targobank, ceros24 oder Vi-Trade geht. Hat eine Bank eine zusätzliche Versicherung abgeschlossen, werden teilweise höhere Summen geschützt. Wenn man Anleihen der Bank gekauft hat, sieht es aber schon anders aus. Bei einer tatsächlichen Insolvenz der Bank sind diese Anleihen schlagartig wertlos. Höchstens einen geringen Restwert aus der Insolvenzmasse kann man erhalten. Zertifikate tragen ebenfalls dieses Risiko mit sich – in beiden Fällen sollte man also unbedingt auf die Bonität der Bank achten.

2. Welche Form des Insolvenzschutzes gibt es bei ETFs?

Während Bundeswertpapiere durch staatliche Garantien und Versicherungen als private Einlagensicherung geschützt sind, werden ETFs und Investmentfonds als Sondervermögen behandelt. Was ist mit Sondervermögen gemeint? Muss man Sorge haben, dass der ETF-Handel keine Sicherheiten mit sich bringt und im Falle der Insolvenz einer Bank jeder Anspruch verloren ist? Als Sondervermögen bezeichnet man das Anlagekapital der Fondsanleger, dieses Kapital ist rechtlich vom Vermögen der Investmentgesellschaft getrennt. Es ist also eher von Vorteil, dass ETFs als Sondervermögen gelten.

Pro und Contra:

- Hohe Renditechancen und Gewinne bei steigenden Aktien sind möglich.

- Langfristig sind höhere Renditen als bei anderen Anlageformen zu bekommen.

- Jährliche Dividendenzahlungen sind ein Vorteil für Anleger.

- Es gibt eine große Auswahl an den internationalen Märkten.

- Verluste können bei fallenden Aktien hoch sein.

- Es gibt keine feste Rendite wie bei Anleihen.

- Man muss eine Abgeltungssteuer zahlen.

Im Investmentgesetz (InvG) wird eine Unterscheidung zwischen Spezial-Sondervermögen und Publikums-Sondervermögen gemacht. Wenn Anteile aufgrund von schriftlichen Vereinbarungen zwischen einem institutionellen Anleger mit der Kapitalanlagegesellschaft gehalten werden, spricht man von Spezial-Sondervermögen. Die anderen Sondervermögen werden als Publikums-Sondervermögen bezeichnet. Ein Sondervermögen kann sich aus unterschiedlichen Produkten wie Aktien, Renten, Immobilien, Edelmetallen oder Rohstoffen zusammensetzen. Der Wert eines Sondervermögens ist gleich der Summe, die sich aus dem aktuellen Rücknahmepreis der Anteilsscheine ergibt.

Jetzt zu flatex Investitionen in Wertpapiere bergen Verlustrisiken.Es gibt für Kundeneinlagen bei Banken verschiedene Schutzmechanismen, die im Insolvenzfall greifen. Vor einer Insolvenz sind die Giro-, Spar- oder Tagesgeldkonten staatlich bis zu 100.000,- Euro pro Kunde geschützt. ETFs gelten als Sondervermögen und sind deshalb besonders sicher.

3. Fünf Tipps für die Sicherheit

Tipp 1: Man sollte nur bei Banken Geld anlegen, die eine gute Bonität vorweisen. Es gibt Bonitätsrankings, die Bestnote liegt bei AAA (Triple A). Im Vergleich zu einzelnen Banken können die Sparkassen als sehr sicher eingestuft werden.

Tipp 2: Es gibt im Ausland teilweise bessere Einlagensicherungen, zum Beispiel in den USA, den Niederlanden oder in Österreich. Wählt man einen ausländischen Finanzdienstleister, muss man aber die Steuern im Hinterkopf behalten, die höher ausfallen können.

Tipp 3: Auf freiwillige Einlagensicherung achten! Viele Banken versichern freiwillig eine höhere als die gesetzlich vorgeschriebene Summe gegen eine Insolvenz.

Tipp 4: Niemals ETFs bei einer insolvenzgefährdeten Bank kaufen! Es droht der Totalverlust!

Tipp 5: Gut informiert sein! Giro- und Sparkonten, Tages- und Festgelder unterliegen der staatlichen Einlagensicherung, ETFs sind Sondervermögen. Somit sind sie dem Zugriff der Gläubiger im Insolvenzfall der Bank geschützt.

Wer unsere fünf Tipps zu Herzen nimmt, erhöht die Sicherheit der Einlagen. Man sollte bei Banken mit gutem Bonitätsranking anlegen, auch für ausländische Anbieter offen sein, Banken mit freiwilliger Einlagensicherung bevorzugen und vor allem niemals Geschäfte mit insolvenzgefährdeten Banken machen!

Jetzt zu flatex Investitionen in Wertpapiere bergen Verlustrisiken.4. Fazit: Sondervermögen sind besonders sicher!

Während Giro- und Sparkonten, Tages- und Festgelder der staatlichen Einlagensicherung unterliegen, die Kundengelder bis 100.000,- Euro absichert, zählen ETFs zu den Sondervermögen. Damit handelt es sich um eine besonders sichere Anlageform, den Sondervermögen sind von der Insolvenzmasse getrennt und Gläubiger dürfen selbst im Fall einer Pleite nicht darauf zugreifen.