Mit gehebelten ETF den Markt dauerhaft schlagen. Fantasie oder Realität? Studien zeigen, dass das möglich ist. Allerdings müssen Anleger dazu einiges beachten. Wer mit ETF gehebelt im Markt investiert ist, muss sowohl die Funktionsweise als auch die Risiken kennen und kontrollieren können.

In diesem Ratgeber befassen wir uns zudem mit einigen Fragen und Strategien, die Anleger mit Hebel-ETF umsetzen können:

- Wann sollten Anleger gehebelte Short ETF einsetzen?

- Stares Buy and Hold mit gehebelten ETF kann zum Totalverlust führen

- Markt kann jedoch durch Einsatz einer systematischen „Rotation Leverage Strategy“ (LRS) langfristig outperformt werden.

Gleich zur langfristigen Strategie mit Hebel ETF springen (Backtests von 1928 bis Ende 2020).

Hier geht's zu allen Hebel ETFs Investitionen bergen das Risiko von VerlustenDie interessanteste Erkenntnis ist, dass durch den Einsatz von ETF mit Hebel (Long) der S&P500 langfristig geschlagen werden kann.

Zudem können Anleger unter Hinzunahme bestimmter Parameter das Risiko mittels Hebel ETFs sogar senken. Wie das funktioniert, zeigen wir im folgenden Artikel.

Was ist ein gehebelter ETF?

- Mit gehebelten Finanzprodukten handeln Sie ein Vielfaches des investierten Kapitals, etwa das 2- oder 3-fache Ihres Kapitaleinsatzes.

- Gewinne fallen dementsprechend x-mal so hoch aus.

- Dasselbe gilt jedoch auch für Verluste, die beim Handel entstehen können.

- Gehebelte ETF haben eine Pfadabhängigkeit, das heißt, der Hebel wird jeden Tag fix berechnet.

- Aufgrund gesetzlicher Vorgaben gibt es in der EU ETF mit maximal 2-fachem Hebel.

Es gibt Faktorzertifikate mit höherem Hebel. Die Funktionsweise ist identisch mit der eines ETF mit Hebel. Allerdings handelt es sich dann eben nicht um ETFs, sondern um Schuldverschreibungen des Emittenten (Zertifikate).

Schuldverschreibungen bergen im Vergleich zu ETFs ein zusätzliches Emittentenrisiko, sprich Ausfallrisiko, wenngleich dies meist gering ist.

Hier geht's zu allen Hebel ETFs Investitionen bergen das Risiko von VerlustenETF gehebelt handeln – Wie funktioniert das?

Angenommen, Sie kaufen einen 2-fach gehebelten ETF auf den DAX. Dann bildet der ETF die doppelte tägliche Performance des DAX ab, sowohl bei steigenden als auch bei fallenden Kursen.

Der Zusatz „tägliche“ Performance (Pfadabhängigkeit) ist von essenzieller Bedeutung! Angenommen, der DAX steigt von 10.000 Punkte um 2 % auf 10.200 Punkte. Ein 2x gehebelter ETF würde erwartungsgemäß auf 10.400 Punkte steigen.

Am darauffolgenden Tag fällt der DAX wieder auf 10.000 Punkte zurück, was einem Rückgang von rund 1,96 % (ausgehend von 10.200 Punkten) entspricht.

Der 2x gehebelte ETF dagegen würde doppelt so stark fallen. Das entspräche einem Stand von 9.992 Punkten. Während der Index-Anleger also nach diesen beiden Tagen eine +/- 0 Rendite hat, ist der Hebel-Anleger leicht im Minus.

Beispiel-Übersicht

In der folgenden Übersicht wird die Entwicklung eines ETF mit Hebel 3 noch mal deutlich. (Hinweis: in der EU sind nur ETF mit Hebel 2 zugelassen, aber um es anschaulicher zu machen, haben wir zu Berechnungszwecken einen 3-fachen Hebel genutzt):

| Tag | Index | %-Veränderung | 3x Hebel |

|---|---|---|---|

| 0 | 100 | - | 100 |

| 1 | 96,30 | -3,70 % | 88,90 |

| 2 | 101,40 | 5,30 % | 103,04 |

| 3 | 97,96 | -3,40 % | 92,53 |

| 4 | 102,66 | 4,80 % | 105,85 |

| 5 | 99,90 | -2,69 % | 97,31 |

| 6 | 103,99 | 4,10 % | 109,28 |

| 7 | 103,00 | -0,95 % | 106,15 |

| Gesamt | 3,00 % | 6,15 % |

Deutlich zu sehen ist, dass der Index nach 7 Tagen einen Wertzuwachs von 3 Prozent vorweisen kann. Der 3-fach gehebelte ETF hat dagegen lediglich einen Zuwachs von 6,15 Prozent.

Entgegen der Erwartung, dass sich der Gewinn verdreifacht hätte, beträgt der Zuwachs nur rund das Doppelte.

Der Grund liegt darin, dass der Hebel die tägliche Wertentwicklung abbildet. Außerdem wies der Index in diesem Zeitraum eine hohe Volatilität auf.

Zudem wechseln sich steigende und fallende Kurse täglich ab.

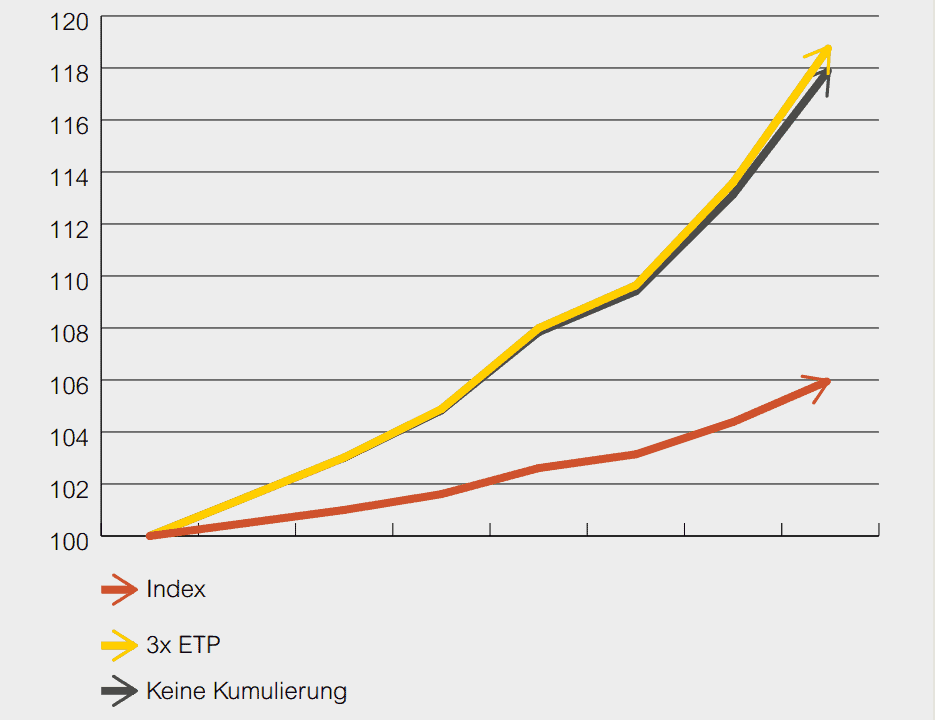

Wie würde sich der ETF mit 3-fachem Hebel entwickeln, wenn der Index dagegen täglich steigen würde? Das veranschaulicht folgende Grafik:

Quelle: wisdomtree.eu

In der Grafik ist ersichtlich, dass ein Hebel ETF seine Stärke in stabilen Trends ausspielt. Wenn der Index jeden Tag steigen würde, hätte sich der gehebelte ETF tatsächlich verdreifacht. Genau genommen hätte sich der Hebel ETF sogar mehr als verdreifacht, da die Renditen kumuliert werden und dadurch eine Art Zinseszinseffekt entsteht.

Im Übrigen sähe das Ergebnis in fallenden Märkten identisch aus, nur, dass es sich dann um den 3-fachen Verlust handeln würde. Obwohl sich hier die Kumulierung sogar zum Vorteil für den Anleger auswirkt, sodass der Verlust kleiner wäre als das 3-fache.

Diesen Aspekt müssen Anleger im Hinterkopf behalten! Die Funktionsweise von ETF mit Hebel zu verstehen, ist essenziell, um sie in der eigenen Portfolioverwaltung auch sinnvoll nutzen zu können.

Zwischenfazit

- Je höher die Volatilität, desto schlechter schneiden gehebelte ETF ab.

- ETF mit Hebel (Long) spielen ihre Stärke in stabilen Trendmärkten aus (was mit einer niedrigeren Volatilität einhergeht).

- Der Hebel wird jeden Tag erneut fix bestimmt (Pfadabhängigkeit).

Führen gehebelte ETF zum Totalverlust?

Eingangs stellten wir die Behauptung auf, dass das sture Buy and Hold von gehebelten ETF zum Totalverlust führt.

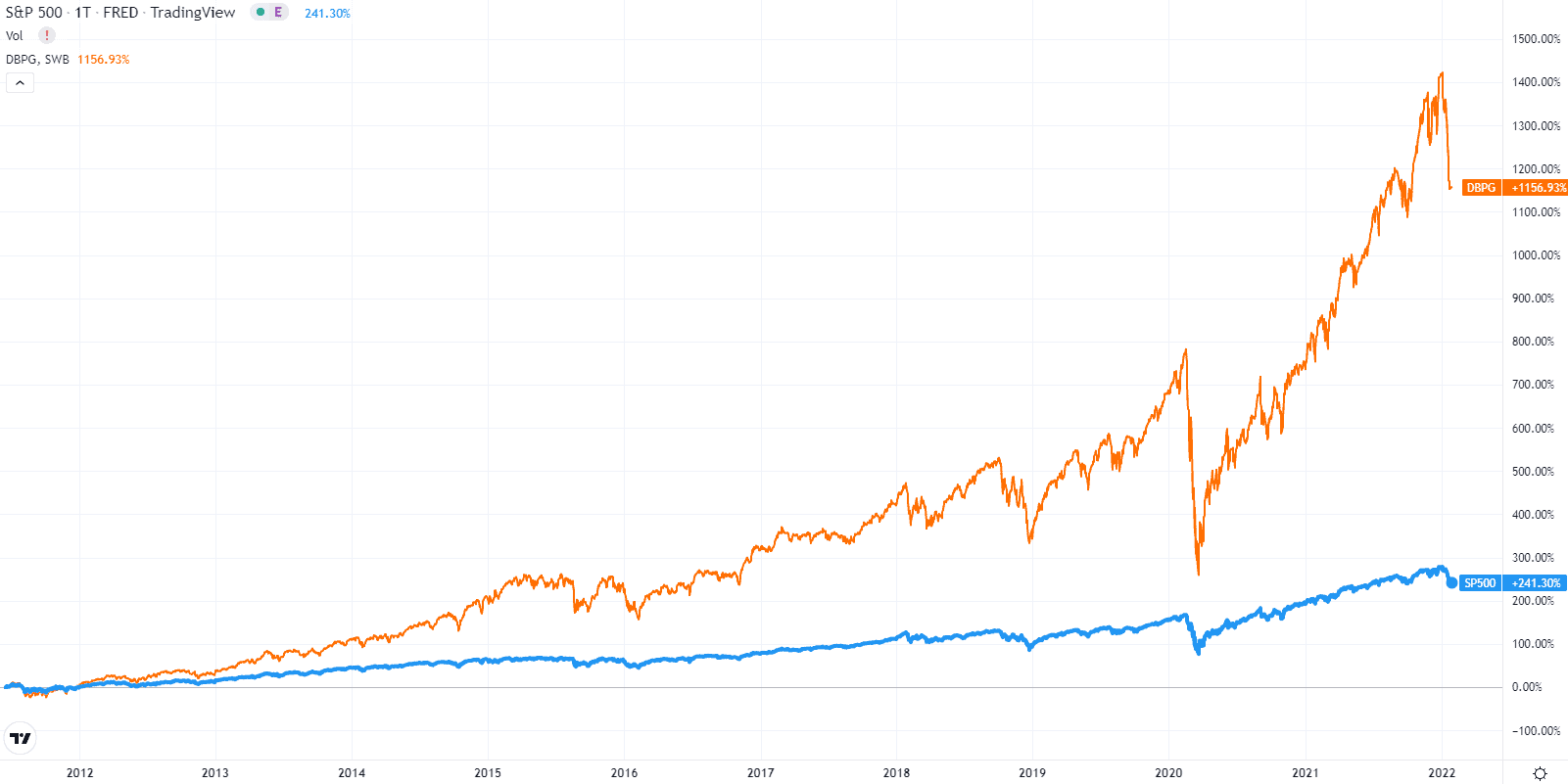

Aber stimmt das auch? Im Folgenden ein Vergleich des S&P500 mit einem 2-fach gehebelten ETF auf den S&P500 (Start: 18.03.2010):

Die blaue Linie ist die Wertentwicklung des S&P500, in Orange die des 2-fach gehebelten ETF.

Der S&P500 ETF mit Hebel hätte im Verlauf von 2010 bis Anfang 2022 in der Spitze eine 5-fach höhere Rendite als der US-Index. Hier wird Folgendes deutlich sichtbar:

- Obwohl es sich um einen Hebel von 2 handelt, lag die Überrendite (in der Spitze Anfang 2022) beim 5-fachen.

- Die Ursache ist in der kumulativen Renditeberechnung begründet, die zu einem Zinseszinseffekt führt.

- Selbst auf langfristige Sicht (2010 bis 2022) führte der Einsatz dieses Hebel ETF nicht zum Totalverlust.

- Allerdings fallen Verluste deutlich größer aus, wie im Frühjahr 2020 im Corona-Crash sichtbar ist.

Können wir nun also schlussfolgern, dass ein Hebel ETF langfristig in der Portfolioverwaltung Anwendung finden sollte? Auf keinen Fall! In diesem Beispiel haben wir schließlich einen perfekten Zeitraum herausgesucht.

Die Finanzkrise fand 2009 ihren Höhepunkt und damit einhergehend begann ein eindrucksvoller Bullenmarkt, der durch den Corona-Crash lediglich unterbrochen wurde.

Hätte ein Anleger aber bereits vor der Finanzkrise in einen Hebel ETF investiert, sähe das Bild ganz anders aus.

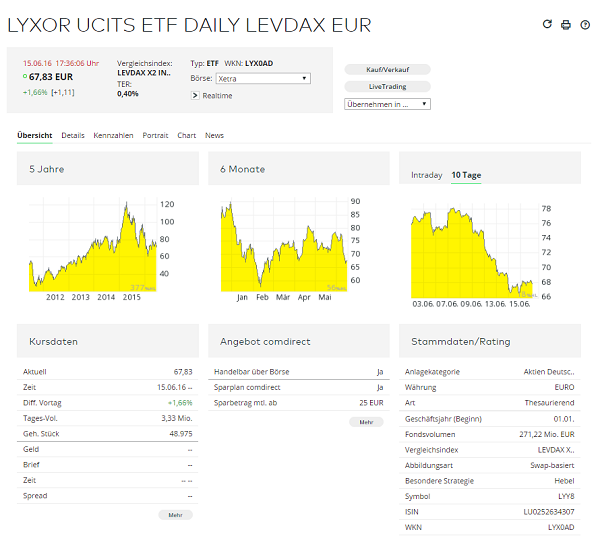

Hier geht's zu allen Hebel ETFs Investitionen bergen das Risiko von VerlustenBeispiel DAX

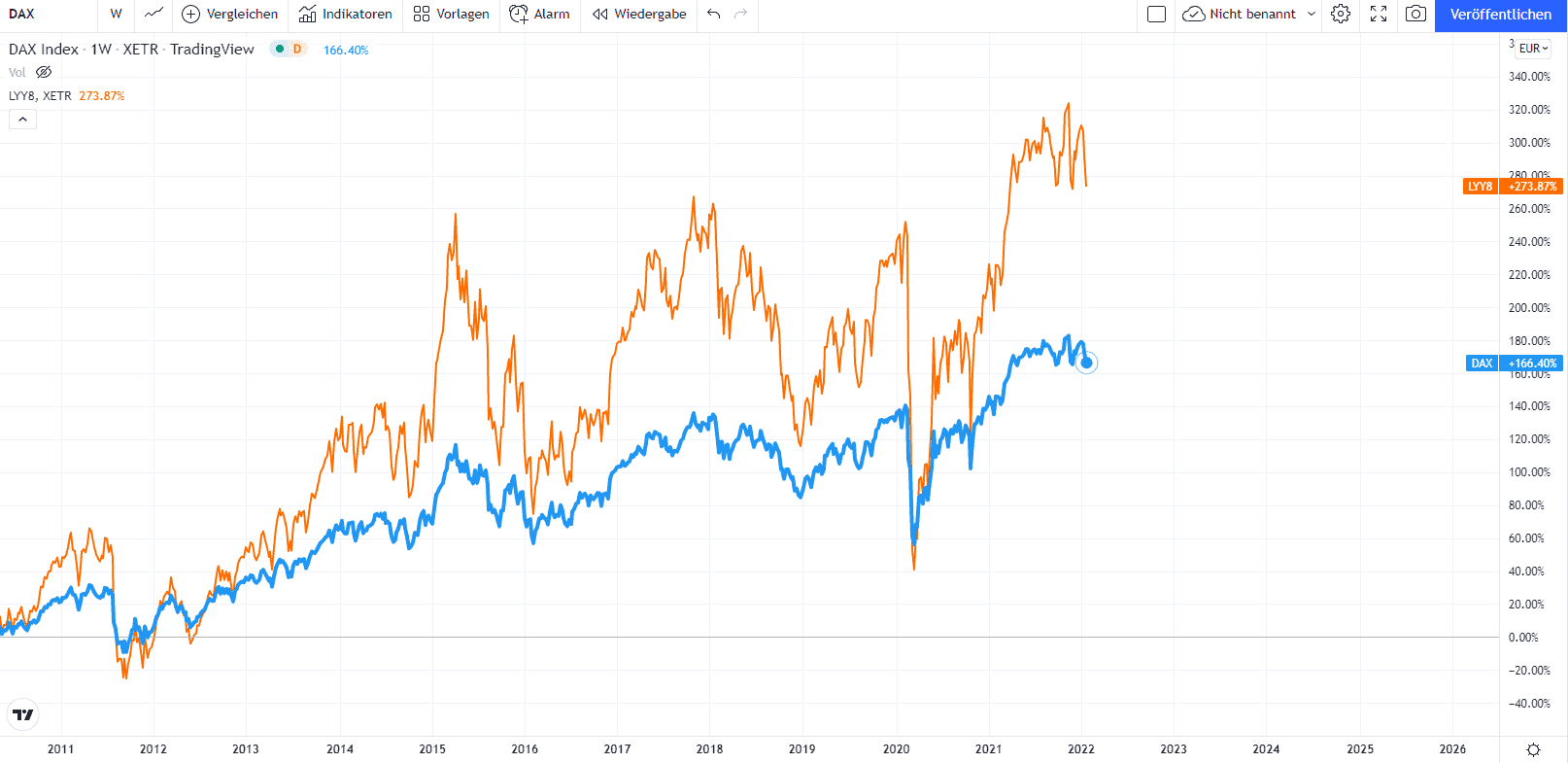

Schauen wir uns einen weiteren Chart an, und zwar der Vergleich des DAX-Index mit einem 2-fachen Hebel ETF auf den DAX:

Auch hier ist in Blau der „Basis-Index“ zu sehen, in dem Fall der DAX, und in Orange der dazugehörige Hebel ETF.

Der Zeitraum ist annähernd der gleiche wie im Beispiel des S&P500.

Hier können wir Folgendes ableiten:

- Die Performance des Hebel ETF auf den DAX ist bei Weitem nicht so eindrucksvoll wie beim S&P500.

- Die Ursache liegt darin, dass der DAX einerseits eine nicht so starke Wertentwicklung wie der US-Index hatte und andererseits eine deutlich höhere Volatilität aufweist.

- Wir erinnern uns, dass eine hohe Volatilität tendenziell zu schlechteren Ergebnissen bei ETF mit Hebel führt.

- Andererseits hat ein Anleger auch hier selbst auf langfristige Sicht mit gehebelten ETF keinen Totalverlust erlitten, sondern konnte eine Überrendite erzielen.

Was passiert aber, wenn wir den Zeitraum verlängern?

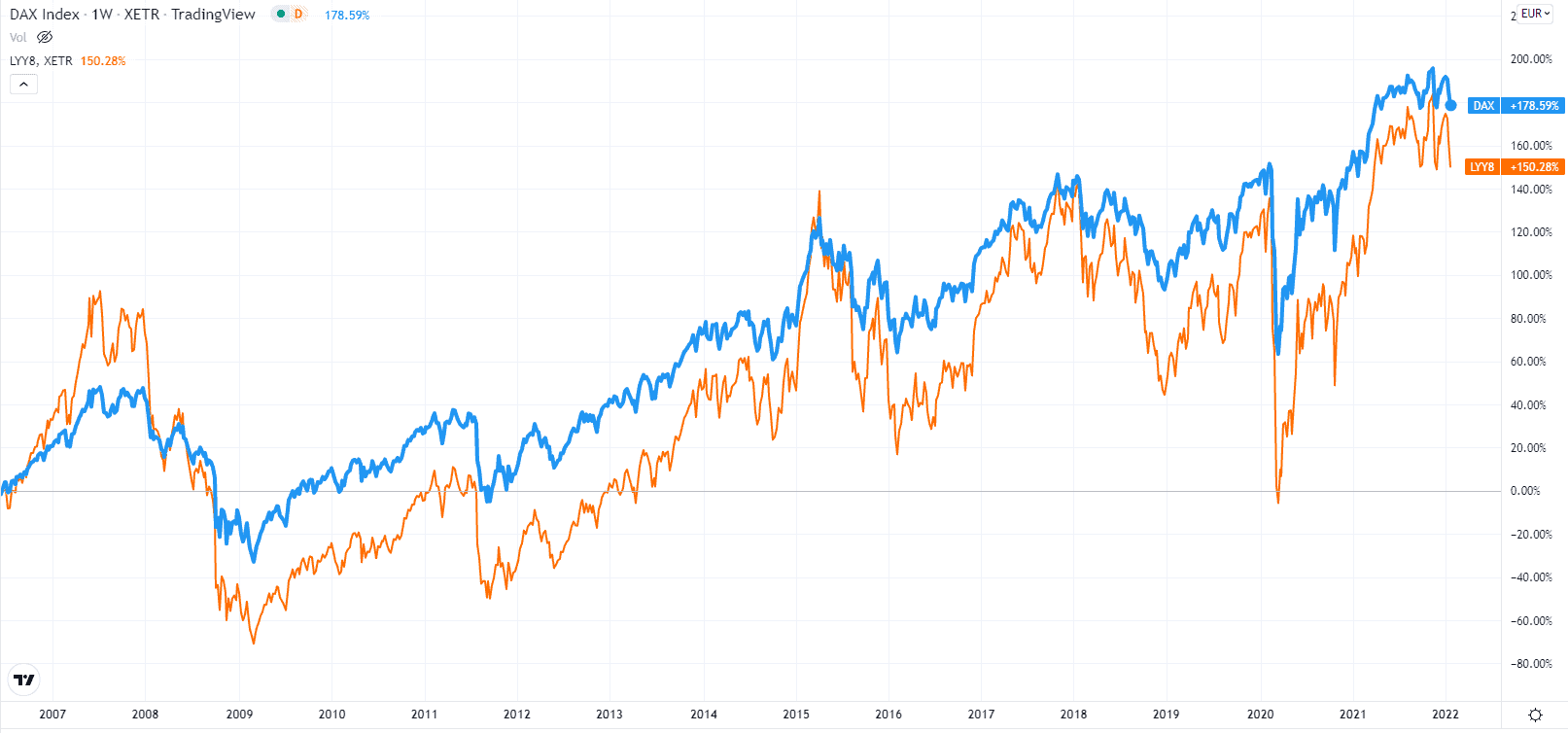

Im obigen Chart sehen wir die gleichen Basiswerte wie vorher, nur im Zeitraum von August 2006 bis Januar 2022.

- Nun hat der DAX eine Überrendite gegenüber dem Hebel ETF.

- Der gehebelte ETF konnte über die gesamte Laufzeit hinweg zu fast keinem Zeitpunkt eine Überrendite erzielen.

- Dennoch ist auch hier auf langfristige Sicht kein Totalverlust zu sehen, allerdings stellt sich die Frage, ob der Einsatz von Hebel ETF sinnvoll erscheint.

Zwischenfazit: ETF mit Hebel führen zum Totalverlust, wenn…

Einige Erkenntnisse können wir aus der kurzen Betrachtung der obigen Charts entnehmen:

- Je größer der Hebel gewählt wird, desto wahrscheinlicher wird ein Totalverlust.

- Während der Finanz- als auch während der Coronakrise erlitten DAX und S&P500 Hebel ETFs gewaltige Verluste zwischen 60 % und 75 %.

- Ab einem Hebel von 3 wäre ein Totalverlust sowohl im DAX als auch im S&P500 während der Finanzkrise sowie während des Coronacrashs eingetreten.

- Auch Short ETF (mit und ohne Hebel) führen langfristig immer zum Totalverlust.

Es ist wichtig zu wissen, dass niemals ein Totalverlust im Sinne von 0 entsteht. Die Rendite nähert sich höchstens der Null-Linie an. Das bedeutet im Umkehrschluss auch, dass selbst sehr stark gehebelte ETFs sich dennoch wieder erholen können, selbst nachdem sie um 99 % gefallen sind (gilt nur für Long-ETFs). Allerdings ist das für die Psyche der meisten Anleger nicht verkraftbar und sie steigen bereits vorher aus.

Wann eignen sich Short ETF mit Hebel?

Ein Short ETF (auch Invers ETF genannt) stellt die Wertentwicklung eines Short-Index dar. Ein Short-Index wiederum stellt die Wertentwicklung eines anderen Index spiegelverkehrt dar.

Ein Beispiel:

Der Short-DAX Index stellt die Wertentwicklung des DAX invers dar. Fällt der DAX um 2 %, steigt der Short-DAX um 2 % und vice versa.

Ein Short-ETF eignet sich demnach für die Absicherung eines Portfolios oder als Spekulation auf fallende Kurse des betreffenden Index.

Anleger, die Short ETF mit Hebel einsetzen, können dementsprechend eine Depot-Absicherung mit geringerem Kapitaleinsatz vollziehen.

Allerdings gelten auch hier die gleichen Prinzipien wie für Hebel-ETFs, die für steigende Kurse konzipiert sind. In stark volatilen Phasen (häufiges Abwechseln von steigenden und fallenden Kursen auf Tagesbasis) oder in Seitwärtsmärkten können Anleger hohe Verluste erleiden.

Außerdem sollten Anleger dies bedenken: Da Aktienindizes auf lange Sicht steigen, nähern sich Short-Indizes im Laufe der Zeit immer mehr der Null-Linie an. Wobei es hier mathematisch ab einem bestimmten Punkt nicht mehr möglich ist, die Verluste auszugleichen. Denn dazu müsste der zugrunde liegende Index um mehr als 100 % fallen, was nicht möglich ist.

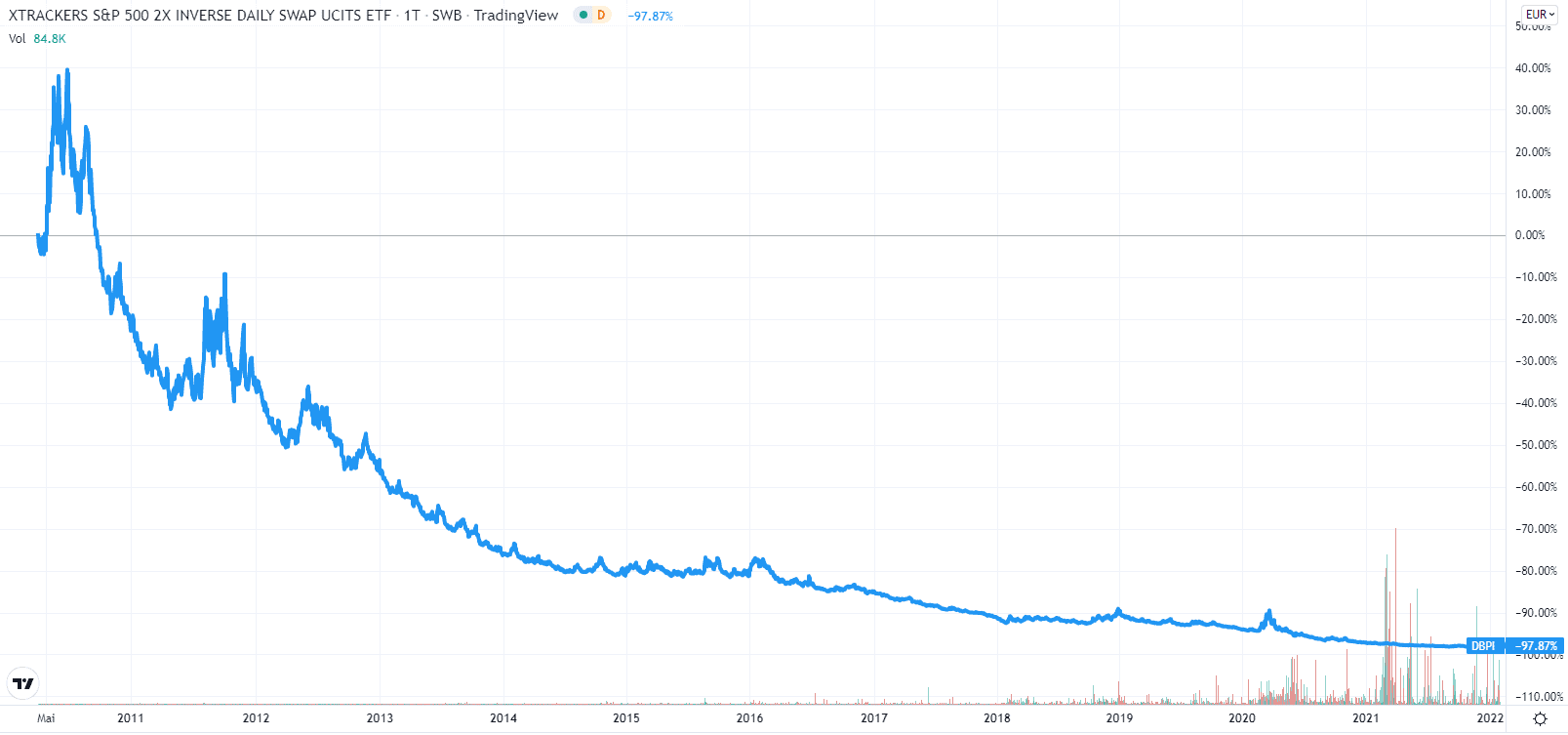

Der folgende Chart eines S&P500 Short ETF mit Hebel 2 macht das eindrucksvoll deutlich:

Dieser Hebel ETF hat im vorliegenden Zeitraum 98 % seines Wertes verloren. In diesem Fall können wir daher von einem Totalverlust des Hebel ETF sprechen.

Shorts ETFs entdecken Investitionen bergen das Risiko von VerlustenMit der Rotation Leverage Strategy dennoch den Markt langfristig schlagen

Gibt es dennoch eine Möglichkeit, wie Investoren durch den Einsatz von Hebel ETF langfristig erfolgreich sein können? Ja!

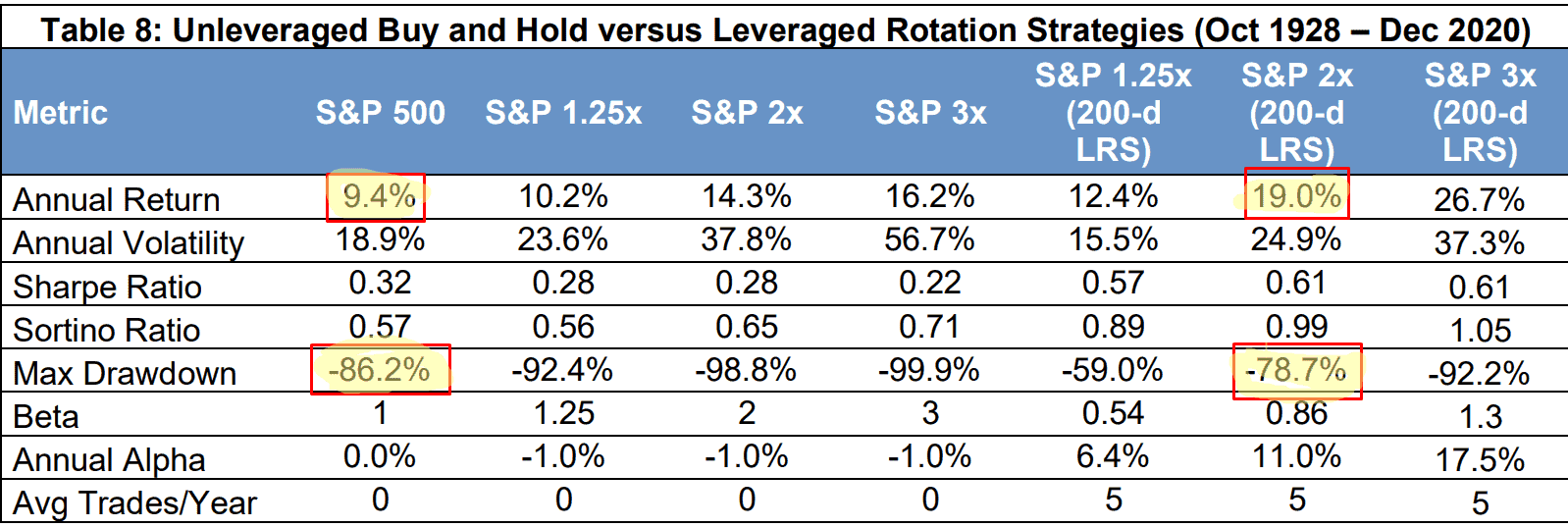

Michael A. Gayed (FCA), der Gewinner des Dow Awards 2016, hat dies anhand einer Studie eindrucksvoll gezeigt.

Er untersuchte den Einsatz von Hebel ETFs im Zeitraum von 1928 bis Ende 2020 anhand des S&P500. Die Ergebnisse möchten wir im Folgenden beleuchten und eine Handelsstrategie für Investoren ableiten.

Phasen mit niedriger Volatilität identifizieren

Aufgrund der Konzeption von Hebel ETF ist es wichtig, Phasen mit niedriger Volatilität und/oder steigenden Märkten zu identifizieren.

Denn der Totalverlust eines gehebelten ETFs wäre stets in Crashmärkten eingetreten.

Wenn wir es schaffen, diese Phasen im Vorfeld zu identifizieren und rechtzeitig auszusteigen (Market-Timing), dann besteht eine realistische Chance, den Markt mit gehebelten ETFs langfristig zu schlagen.

Doch wie identifizieren wir diese Phasen?

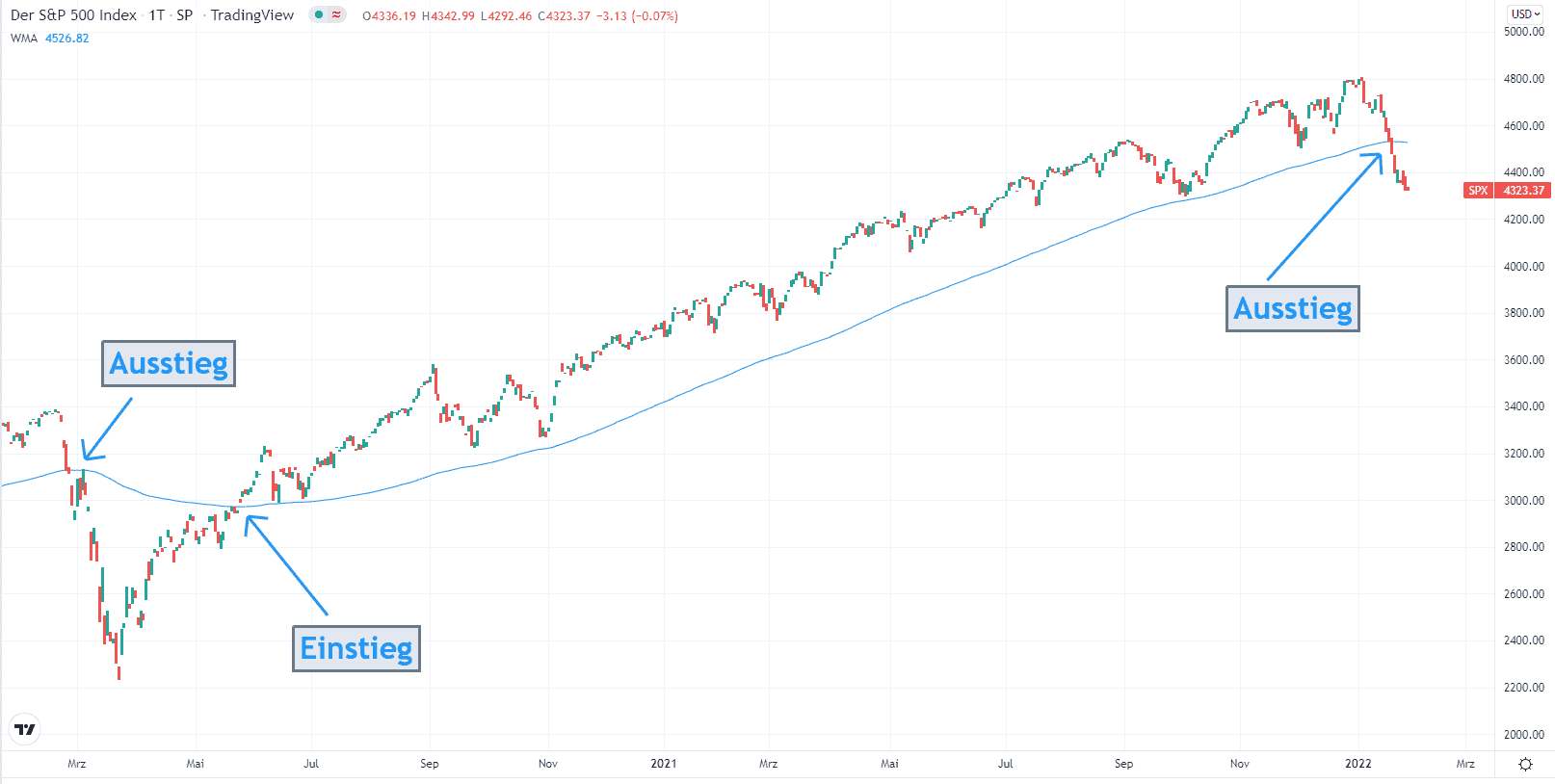

Michael A. Gayed nutzte dafür ganz einfach einen Indikator: den 200er gleitenden Durchschnitt (auf Tagesbasis):

- Schließt der S&P500 auf Tagesbasis über dem 200er gleitenden Durchschnitt, erfolgt die Investition in den Hebel-ETF.

- Schließt der S&P500 auf Tagesbasis unter dem 200er gleitenden Durchschnitt, erfolgt die Investition in kurzlaufende US-Staatsanleihen oder alternativ Cashbestand.

Bemerkenswert ist, dass beim Vergleich S&P500 und dem ETF mit Hebel 2 unter Anwendung der Rotationsstrategie, nicht nur die Jahresrendite signifikant gesteigert werden konnte, sondern auch eine Reduktion des maximalen Drawdown erfolgte.

Jetzt Hebel ETF mit Rotationsstrategie handeln Investitionen bergen das Risiko von VerlustenHinzukommt, dass der Beginn der Daten bis auf das Jahr 1928 zurückreicht, also dem denkbar ungünstigsten Einstiegszeitpunkt, kurz vor der Weltwirtschaftskrise 1929.

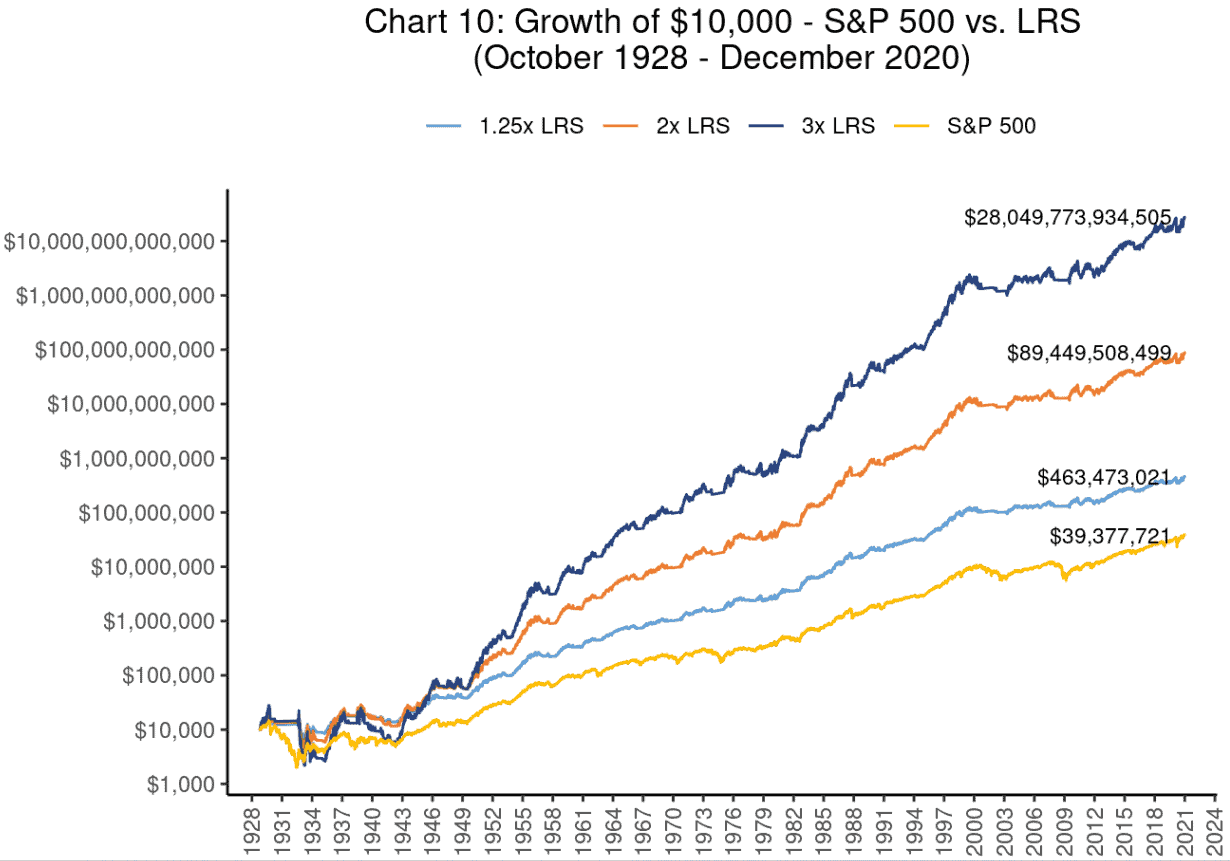

Die Wertentwicklungen der Investitionen sähen dabei wie folgt aus, wobei eine jährliche Kostenquote von 1,00 % p.a. für den Hebel ETF einberechnet wurde:

Welche Erkenntnisse können wir hier festhalten?

- Naturgemäß entfaltet sich die Wirkung des Zinseszins auf sehr lange Sicht.

- Aus biologisch nachvollziehbaren Gründen gibt es heute keinen Investor, der bereits 1928 aktiv war. Demnach hat niemand diese eindrucksvolle Entwicklung mitnehmen können.

- Aber es zeigt, dass Anleger, die einen einfachen Indikator hinzufügen, den Markt deutlich schlagen können.

- Im Coronacrash bzw. ETF Crash wäre ein Ausstieg am 26.02.2020 erfolgt, der Einstieg am 26.05.2020

Aktuelle Situation der Rotationsstrategie im Jahr 2025

Wie sieht die aktuelle Situation aus? Welches Signal gibt die ETF Hebel Strategie für den S&P500 aktuell?

Risiken der ETF Hebel Strategie

- Es gibt keine Garantie, dass sich die Berechnungen so in der Zukunft fortsetzen werden.

- In ausgeprägten Seitwärtsphasen kann es zu häufigen Ein- und Ausstiegen kommen, was zu einer Schmälerung der Rendite führt.

- Es ausgeprägteren Bärenmärkten kann es lange Phasen geben, in denen der Anleger nicht investiert wäre.

- Von September 2000 bis April 2003 wäre der Anleger nur kurzzeitig investiert gewesen, hätte aber keine nennenswerte Rendite erwirtschaftet.

- Das Problem der Kosten ist mittlerweile faktisch vernachlässigbar, da es viele ETF Broker gibt, die den Handel entweder kostenfrei oder mit sehr geringen Gebühren ermöglichen.

Warum sollten Sie überhaupt ETFs handeln?

Warum sollten Anleger überhaupt mit dem Handel von ETFs beginnen?

ETFs bringen im Allgemeinen zahlreiche Vorteile mit, von denen Investoren wie Trader profitieren können. Das gilt dabei auch unabhängig vom gehebelten Handel.

Dazu gehört in erster Linie das attraktive Gebührenmodell, von dem in erster Linie langfristig orientierte Anleger profitieren können. Da Indexfonds im Gegensatz zu Investmentfonds passiv verwaltet werden, müssen Anleger fast keine Verwaltungsgebühren an den Emittenten entrichten.

Gerade der synthetische ETF-Handel geht darüber hinaus mit geringen Kosten einher. Der ETF muss die Wertpapiere nicht physisch kaufen, sondern kann sie kostengünstig mittels Derivaten (Swapgeschäften) darstellen.

Vorteile von ETFs im Überblick:

- Niedrigere Kosten im Vergleich zu aktiver Verwaltung eines klassischen Fonds

- Hohe Risikostreuung bei entsprechenden ETFs

- Stellung als Sondervermögen sorgt für hohe Sicherheit

- Transparenz und Nachvollziehbarkeit

Liste der besten Hebel ETFs

| Basiswert | ETF | Kosten (TER) |

|---|---|---|

| DAX | Xtrackers LevDAX Daily Swap | 0,35 % |

| Lyxor Daily LevDAX | 0,35 % | |

| Euro Stoxx 50 | Lyxor EURO STOXX 50 Daily Leveraged | 0,40 % |

| MSCI USA | Amundi ETF Leveraged MSCI USA Daily | 0,35 % |

| S&P500 | Xtrackers S&P 500 2x Leveraged Daily Swap | 0,60 % |

| NASDAQ 100 | Lyxor Nasdaq 100 Daily Leveraged | 0,60 % |

Vorteile & Nachteile von ETFs mit Hebel

| Vorteile | Nachteile |

|---|---|

| ETFs sind Sondervermögen und bieten eine hohe Sicherheit, im Falle der Insolvenz eines Emittenten. | Verluste werden durch die Hebelwirkung vergrößert. |

| Unkomplizierter Handel an Börsen. | In Seitwärtsphasen oder volatilen Märkten kann die Rendite deutlich unter der des zugrundeliegenden Index liegen. |

| Hebel ermöglichen eine höhere Rendite (Gewinne verdoppeln) bei niedrigerem Kapitaleinsatz (Schonen von Liquidität). | Die Konzeption von Hebel ETFs ist komplexer als die klassischer ETFs. |

| Das maximale Risiko auf das investierte Kapital beschränkt (keine Nachschusspflicht). | Es besteht grundsätzlich das Risiko eines Totalverlustes. |

| Niedrige Kosten | Wechselkursrisiko, wenn der ETF auf eine andere Währung lautet. |

In welcher Form sollten Anleger gehebelte ETFs im Portfolio einsetzen?

Häufig wird pauschal behauptet, dass gehebelte ETFs langfristig zum Totalverlust führen. Wie wir gesehen haben, muss dies nicht der Fall sein, zumindest nicht bei Long-Hebel-ETFs. Allerdings kann es zu einem Drawdown von 99,9 % kommen, welches mehr psychologische als mathematische Probleme mit sich bringt.

Anleger sollten daher nicht bedenkenlos ETFs mit Hebel ins Portfolio aufnehmen, sondern dies nur im Rahmen einer vorab definierten, individuellen Strategie oder Vorgehensweise.

Eine vielversprechende Idee wäre, Rotationsstrategien einzusetzen, wie die hier im Artikel beschriebene. Selbstverständlich können weitere Parameter hinzukommen oder vorhandene abgeändert werden.

Eine andere Idee wäre, Hebel ETFs lediglich als Beimischung zu verwenden und nicht als Basisinvestment.

Denkbar ist es auch, einen vorab definierten maximalen Verlust zu bestimmen (Stop Loss) und dann den ETF zu diesem Zeitpunkt auch zu verkaufen.

- Setzen eines Stopp Loss

- Einsatz als Beimischung

- Verwendung von Rotationsstrategien

Alternative Finanzprodukte zu gehebelten ETFs

Die beste Alternative zu gehebelten ETFs sind Faktorzertifikate oder auch ETPs (Exchange Trades Products). Das Prinzip ist exakt das gleiche, allerdings sind deutlich höhere Hebel (bis zum Faktor 30) möglich. Der einzige Unterschied besteht darin, dass ETFs Sondervermögen darstellen und Faktorzertifikate und ETP Schuldverschreibungen des Emittenten sind. Würde der Emittent ausfallen (wie etwa Lehman Brothers), dann besteht völlig unabhängig von der Markt- oder Indexentwicklung ein Ausfallrisiko.

Weitere Alternativen sind:

- Optionsscheine

- Knock-Out Zertifikate

- CFDs

- Spekulieren auf Kredit

- Optionen & Futures

Jede der genannten Alternativen hat eine etwas andere Funktionsweise. Es ist für Anleger unerlässlich, die Funktionsweise genau zu verstehen, bevor sie mit dem Handel mit gehebelten Finanzprodukten beginnen.

Hier geht's zu allen Hebel ETFs Investitionen bergen das Risiko von VerlustenFazit: Hebel ETFs haben ihre Berechtigung

Der Wertpapierhandel mit Hebel ist nicht für jeden Anleger geeignet. Grundsätzlich sollte das Augenmerk auch eher auf Risikovermeidung anstatt höhere Risikotoleranz liegen.

Jeglicher Einsatz eines Hebels birgt automatisch auch ein höhere Verlustrisiko.

Wie wir gesehen haben, können Anleger allerdings durch den Einsatz von diversen Strategien das Risiko besser steuern und – bezogen auf das hier im Artikel besprochene Beispiel – sogar reduzieren!

Durch die Anwendung einer Rotationsstrategie reduziert der Anleger in stark fallenden Märkten das Exposure und sichert das Kapital.

Dennoch sollten Anleger im Vorfeld unbedingt die Funktionsweise von gehebelten ETFs genau verstehen, damit es im Nachhinein nicht zu bösen Überraschungen kommt.

Hier geht's zu allen Hebel ETFs Investitionen bergen das Risiko von VerlustenIm Übrigen können diese Strategien auch mit ETF Hebel Sparplänen umgesetzt werden:

Bilderquelle:

- shutterstock.com

- Charts: Tradingview.com

- comdirect.de

- wisdomtree.eu