ETF Liquidität spielt eine besonders große Rolle: Die Gründe

ETFs erfreuen sich bei Privatanlegern einer besonders großen Beliebtheit, da sie sich durch viele Vorteile auszeichnen. Möchte man allerdings ETFs aktiv handeln statt nur in sie zu investieren, muss man einige wichtige Faktoren beachten, die für einen erfolgreichen Handel von großer Bedeutung sind. Zu diesen Faktoren gehört nicht zuletzt die ETF Liquidität, die durch den täglichen Handel im Sekundärmarkt sowie durch den sogenannten Creation-Redemption-Prozess sichergestellt wird. Was dahinter steckt und wie Sie sich die ETF Liquidität zunutze machen können, verraten wir Ihnen in unserem umfangreichen Ratgeber.

- ETFs zeichnen sich durch geringe Kosten und eine hohe Risikostreuung aus

- Auch die Stellung als Sondervermögen sorgt dabei für ein hohes Maß an Sicherheit

- Für einen erfolgreichen Handel muss jedoch auch die Liquidität der Produkte beachtet werden

- Diese ist vom Sekundärmarkt und dem Creation-Redemption-Prozess abhängig

1. ETFs und ihre Vorteile unter der Lupe

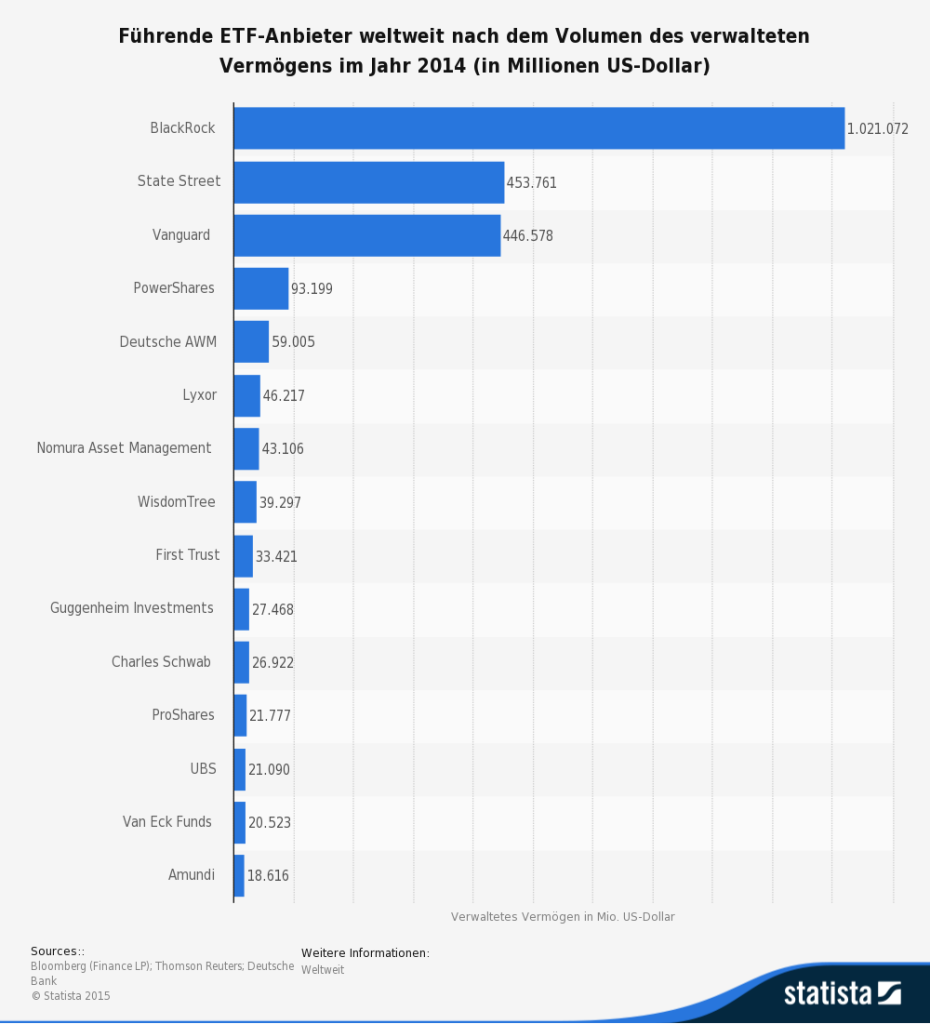

Nicht ohne Grund handelt es sich bei ETFs bereits seit Jahren um einen aufgehenden Stern am Trading-Himmel: Die Indexfonds, wie die ETFs hierzulande auch bezeichnet werden, bringen eine Vielzahl an attraktiven Vorteilen mit, von denen aktive Trader ebenso profitieren können wie passive Anleger.

Zu diesen Vorteilen gehören in erster Linie die geringen Kosten, die insbesondere für Anleger interessant sind. Im Vergleich zum Investmentfonds werden ETFs nämlich nicht von einem außenstehenden Experten aktiv gemanagt, sondern die Verwaltung der ETF-Positionen obliegt stattdessen einzig und allein dem Anleger bzw. dem Trader. Dieser profitiert gerade bei synthetisch replizierenden ETFs von der Tatsache, dass er nicht alle Wertpapiere einzeln kauft, sondern dass der Handel stattdessen kostengünstig auf Basis eines Tauschgeschäftes (Swap) vonstattengeht. Darüber hinaus werden ETFs grundsätzlich als Sondervermögen der Broker verwaltet und sind somit im Falle einer Insolvenz des Unternehmens vor einem Zugriff durch Gläubiger geschützt. In einem solchen Fall werden dem Kunden seine ETFs einfach übergeben, der sie daraufhin bei einem anderen Anbieter anlegen kann.

ETF Kosten im Überblick:

- Ordergebühren

- Spread

- Börsenplatzentgelt

- Depotgebühren

Ein weiterer Vorteil von ETFs, der für den Handel dieser Indexfonds spricht, ist die hohe Risikostreuung. Da der Trader beim Kauf und Verkauf von ETFs sein Geld nicht etwa in ein einzelnes Wertpapier, sondern stattdessen in eine Auswahl aus teilweise mehr als 1.000 investiert, können negative Kursentwicklungen eines einzigen Produktes durch die übrigen Wertpapiere wieder ausgeglichen werden. Zu guter Letzt gehört auch ein hohes Maß an Transparenz zu den Vorteilen, mit denen ETFs verbunden sind: Da sie den Kursverlauf eines spezifischen Indexes nachbilden, können Händler stets den aktuellen Kurs ihres ETFs mit dem des zugrundeliegenden Indexes vergleichen.

ETFs bringen einige Vorteile mit, von denen Trader als auch Anleger gleichermaßen profitieren können. Zu diesen Vorteilen gehören in erster Linie niedrige Kosten, die insbesondere beim Investment anfallen. Darüber hinaus überzeugen ETFs zudem durch eine gute Risikostreuung, durch ihre Stellung als Sondervermögen und durch ein hohes Maß an Transparenz beim Handel.

2. Was steckt wirklich hinter der ETF Liquidität?

ETFs erhalten ihre Liquidität auf zwei verschiedene Wege. Einen großen Anteil an der ETF Liquidität macht dabei der tägliche Handel im Sekundärmarkt der Börsen aus. Weitaus wichtiger ist dabei jedoch der sogenannte Creation-Redemption-Prozess, der hingegen im Primärmarkt erfolgt. Für den Investor läuft dieser Prozess kaum sichtbar im Hintergrund ab – trotzdem ist er die Basis aller Vorteile dieser Produktklasse.

Verschafft man sich eine exakte Übersicht über sämtliche Indexmitglieder mit ihrer jeweiligen Gewichtung, startet man den Creation-Redemption-Prozess. Hierbei stellt der Emittent dem Market Maker eine sogenannte Composition File täglich zur Verfügung, welche die Basis des gesamten Prozesses ausmacht. Dabei dürfen zudem nur ausgewählte Market Maker, die Authorised Participant, den Creation-Redemption-Prozess durchführen.

Zunächst muss sich der Market Maker bei diesem Prozess an den Kapitalmärken mit dem gefragten Underlying eindecken, aus dem daraufhin der ETF-Anteil zusammengestellt wird. In der Regel erfolgt dies über den Kauf von Wertpapieren oder alternativ auch über die Wertpapierleihe. Sobald das Portfolio gekauft ist, das dem Index zugrunde liegt, werden vom Market Maker die sogenannten Creation Units gekauft. Diese „Herstellungseinheiten“ setzen sich in der Regel aus 50.000 ETF-Anteilen zusammen, allerdings kann dieses Verhältnis auch von Produkt zu Produkt schwanken. Bei der physischen Replikation findet dieser Creation-Prozess ausschließlich durch den Tausch von Wertpapieren statt, was auch als In-Kind-Transaktion bekannt ist. Barmittel werden dabei nicht getauscht.

Die Transaktionskosten werden dabei vom Market Maker getragen, der den Korb mit den Indexaktien an den ETF-Emittenten liefert. Die Fondsgesellschaft gibt daraufhin im Gegenzug einen ETF-Anteil im Wert des gelieferten Aktienkorbs heraus. Vom Market Maker werden daraufhin die Kurse in das Handelssystem gestellt und die ETF-Anteile werden im Sekundärmarkt über die Börse oder den OTC-Handel an institutionelle Investoren verkauft. Dabei handelt es sich um den Creation-Prozess, auf welchen der Redemption-Prozess folgt.

Pro und Contra:

- Hohe Renditechancen und Gewinne bei steigenden Aktien sind möglich.

- Langfristig sind höhere Renditen als bei anderen Anlageformen zu bekommen.

- Jährliche Dividendenzahlungen sind ein Vorteil für Anleger.

- Es gibt eine große Auswahl an den internationalen Märkten.

- Verluste können bei fallenden Aktien hoch sein.

- Es gibt keine feste Rendite wie bei Anleihen.

- Man muss eine Abgeltungssteuer zahlen.

Im Rahmen des Redemption-Prozesses erfolgt schließlich die Rücknahme. Hat der Market Maker eine ausreichend große Anzahl an ETF-Anleihen angedient bekommen, kann er dem Emittenten die Anteile zurückgeben, woraufhin er im Gegenzug den Aktienkorb zurückbekommt. Sofern die Wertpapiere aus einem Leihgeschäft stammen, können die Papiere selbstverständlich dem Verleiher zurückgegeben werden, während gekaufte Wertpapiere stattdessen am Kapitalmarkt veräußerst werden. Auch hierbei findet kein Austausch von Barmitteln statt und auch die Kosten werden ausschließlich vom Market Maker gedeckt. Da der gesamte Prozess in beide Richtungen laufen kann, zeichnen sich ETFs durch eine sogenannte „offene Struktur“ aus. Der Prozess ist dabei nicht auf eine bestimmte Anzahl von Anteilen begrenzt.

Die Liquidität von ETFs wird sowohl durch den täglichen Handel am Sekundärmarkt der Börsen gewährleistet, doch einen viel wichtigeren Teil macht der Creation-Redemption-Prozess aus. Im Rahmen dieses Prozesses erfolgt ein Tauschgeschäft zwischen dem Market Maker und dem Emittenten, das für den Kunden kaum merklich hinter den Kulissen abläuft. Trotzdem ist dieser Prozess für einen reibungslosen ETF-Handel von größter Bedeutung.

3. Die wichtigsten Fakten zum ETF Handel im Überblick

Zu guter Letzt möchten wir Sie hier mit den wichtigsten Fakten zum ETF-Handel versorgen. Diese Fakten sollen Ihnen beim Kauf und beim Verkauf von Indexfonds von Nutzen sein und zu erfolgreicheren Geschäften beitragen.

ETFs bilden die Wertentwicklung eines zugrundeliegenden Referenzindexes nach

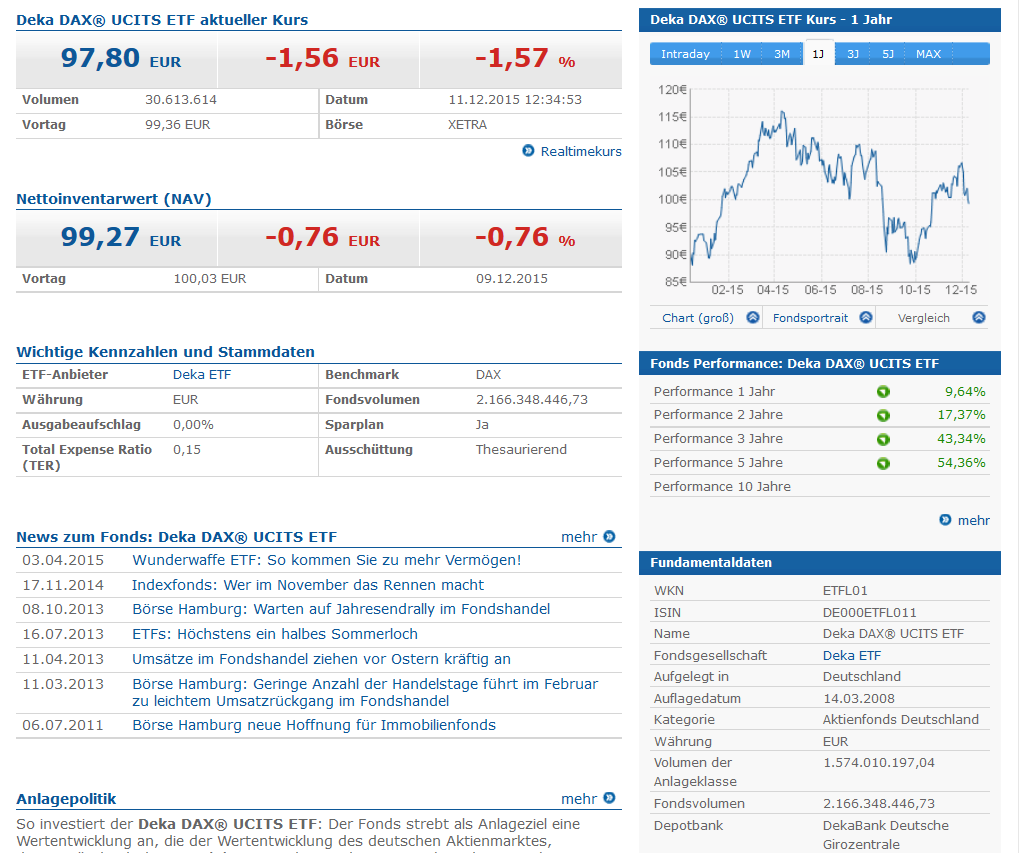

Bei ETFs handelt es sich um indexierte Fonds, welche die Wertentwicklung des zugrundeliegenden Referenzindexes so genau wie möglich nachbilden. Dies ist sowohl bei steigenden als auch bei fallenden Börsenkursen der Fall und ermöglicht es dem Anleger, die ETFs wie Fonds oder wie Aktien zu handeln. Auch hierbei hat der Anleger die Möglichkeit, seine ETF-Anteile zum täglichen Nettoinventarwert zu zeichnen oder zu verkaufen – ganz so, wie Händler es von Fonds gewöhnt sein sollten. Allerdings können ETFs darüber hinaus auch in Realtime zum bekannten Kurs ohne Volumenrestriktionen gehandelt werden – insbesondere professionelle Anleger profitieren bei ihren Anlageentscheidungen von dieser Tatsache.

Die Liquidität ist für ETFs von großer Bedeutung

Die Liquidität ermöglicht es dem Trader, die Transaktionskosten eines ETFs festzuhalten, indem sie maßgeblich den Spread definieren. Und je kleiner der Spread, desto niedriger die Kosten.

Market Maker sind die Partner der Fondsgesellschaft

Market Maker sind Banken oder Broker, die sich auf den Wertpapierhandel für Privatanleger spezialisiert haben. Sie sind die Partner der Fondgesellschaft und kotieren für sie die ETFs an der Börse. Dabei verpflichten sie sich dazu, die Brief- und Geldkurse zu einem maximalen Spread und einem minimalen Volumen zu stellen. Beim ETF-Handel spielen sie demnach eine wichtige Rolle, da sie die Liquidität eines ETFs sicherstellen.

Das Beachten der Liquidität ist für Händler von großer Bedeutung

Insbesondere bei der regelmäßig durchgeführten taktischen Allokation ist das Beachten der Liquidität eines ETFs von großer Bedeutung. Für gewöhnlich werden ETFs im Sinne einer „Buy and Hold“-Strategie beim Core-Investment genutzt – und hierbei sollte man neben der Liquidität auch andere Faktoren wie die Gesamtkostenquote oder den Tracking Error beachten.

Zu guter Letzt haben wir für Sie die wichtigsten Fakten zum ETF Handel zusammengefasst und dabei unter anderem über die Wichtigkeit der Liquidität für das ETF Trading oder die Aufgabe der Market Maker dabei informiert. Auch die eigentliche Funktion von ETFs wurde dabei genau beschrieben.

Jetzt zu flatex Investitionen in Wertpapiere bergen Verlustrisiken4. Fazit: Trader müssen sich mit der Liquidität auseinandersetzen

Im abschließenden Fazit können wir festhalten, dass die Liquidität für Trader von großer Bedeutung ist. Möchten sie dabei von den zahlreichen Vorteilen profitieren, die mit dem ETF-Handel einhergehen, sollten sie sich im Vorfeld ganz genau mit der Liquidität auseinandersetzen und dabei herausfinden, welche Bedeutung die Liquidität beim ETF-Handel hat und wie sie überhaupt entsteht. Je mehr Hintergrundwissen ein Händler mitbringt, desto erfolgreicher kann er traden – eine zusätzliche Informationsbeschaffung ist deshalb stets von Vorteil.